200 Jahre Staatsschuldenkrisen: Höhere Gläubigerverluste bei mehreren Umschuldungen

200 Jahre Staatsschuldenkrisen: Höhere Gläubigerverluste bei mehreren Umschuldungen

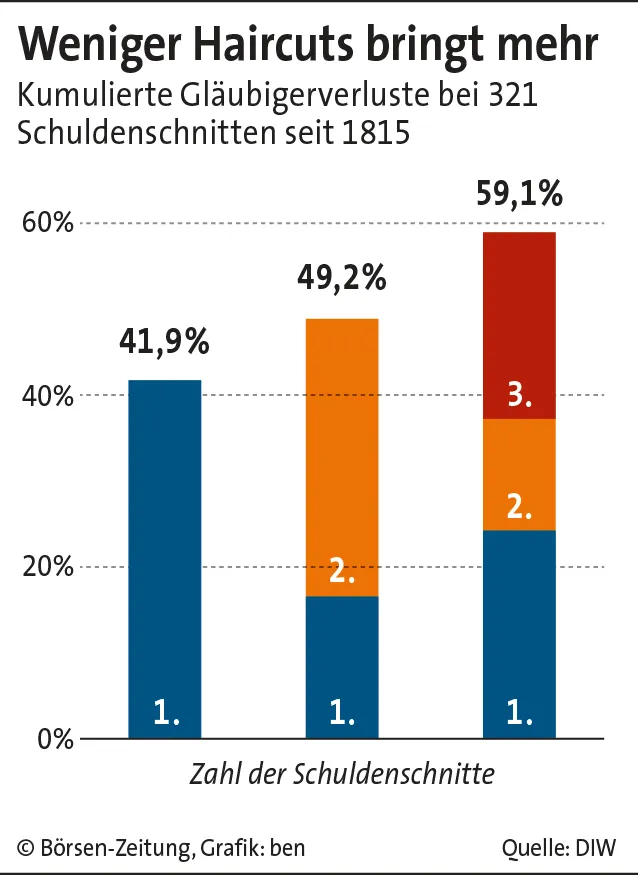

Je mehr Umschuldungen im Zuge einer Staatsschuldenkrise nötig sind, desto höher fallen im Schnitt die Verluste der Gläubiger aus. Dies ist das Ergebnis einer Langzeitbetrachtung des Deutschen Instituts für Wirtschaftsforschung (DIW Berlin), das weltweit 321 Schuldenschnitte seit dem Jahr 1815 analysiert hat. Demnach verloren Investoren pro Umschuldung im Schnitt 43% ihrer Forderungen. Betrachtet man laut DIW aber den gesamten Krisenzeitraum, in dem zum Teil auch mehrere Schuldenschnitte nötig waren, erhöhen sich die kumulierten Gläubigerverluste auf durchschnittlich 47%. Der Studie zufolge fallen zudem die Abstriche, die die Investoren machen müssen, ab 1998 im Schnitt höher aus in den Jahrzehnten zuvor.

Das DIW beschränkte sich bei seinen Berechnungen auf staatliche Zahlungsausfälle und Umschuldungen von mittel- und langfristigen Schuldtiteln und bezog kurzfristige Schulden – etwa Kreditlinien – nicht mit ein. Der Fokus lag zugleich auf privaten externen Gläubigern und nicht auf inländischen oder staatlichen Gläubigern.

Die 321 betrachteten Umschuldungen verteilten sich auf 200 Schuldenkrisen, also Zahlungsausfallperioden von Staaten. Diese Perioden zogen sich zum Teil über mehr als eine Dekade, wie etwa in Polen (1981 bis 1994) oder Brasilien (1982 bis 1994). In beiden Krisen waren sechs Umschuldungen notwendig geworden. Die Schuldenkrisen in Jamaika (1977 bis 1990) und der Demokratischen Republik Kongo (1975 bis 1989) konnten sogar nur mit je sieben Umschuldungen gelöst werden. In den gesamten analysierten Krisen waren im Schnitt 1,6 Umschuldungen erforderlich. Knapp ein Drittel der 321 Umschuldungen konnte damit allein eine Staatsschuldenkrise nicht beenden, sondern wurde im Nachhinein als Interimsumschuldungen eingestuft.

Gewinn oder Totalverlust möglich

Als möglichen Grund für mehrfache Haircuts sieht das DIW, dass die Schuldenschnitte zu niedrig waren oder zu spät erfolgten – „und damit lediglich den Grundstein für eine Fortsetzung der Krise legten“. Es könne aber auch an politischen Verwerfungen, Naturkatastrophen oder zu optimistischen Prognosen der wirtschaftlichen Entwicklung liegen, hieß es. „Es kommt also darauf an, zum richtigen Zeitpunkt die richtige Schuldenschnitthöhe zu bestimmen, um die Gläubigerverluste zu begrenzen und die Zahlungsausfallperiode des Schuldnerstaats relativ kurz zu halten.“

Der Studie zufolge verkürzten sich die Zeiträume von Staatsschuldenkrisen ab den 1970er Jahren. Dafür seien die Krisen in der Regel mit mehreren Umschuldungen verbunden, die oft geringe Schuldenschnitte mit sich brächten, hieß es. Seitdem hätten multilaterale Institutionen in den Schwellen- und Entwicklungsländern ihr Engagement verstärkt. Von den untersuchten Schuldenkrisen endeten zehn mit einem vollständigen Forderungsverlust, meist einhergehend mit geopolitischen Turbulenzen oder Revolutionen, in denen die Schulden als politisch illegitim erklärt wurden. Beispiele hierfür waren der russische Zahlungsausfall 1917 oder der chinesische Zahlungsausfall 1949. Auf der anderen Seite gab es rund ein Dutzend Fälle, in denen die Schuldenschnitte negativ waren, Gläubiger also sogar Gewinne machten. Dies war der Fall, wenn Staaten schlechtere Kreditbedingungen akzeptierten, um eine Zahlungsunfähigkeit zu verhindern.

Höhere Gläubigerverluste bei mehreren Umschuldungen

DIW-Langzeitanalyse zu Staatsschuldenkrisen: Investoren verlieren im Schnitt fast die Hälfte ihres Geldes – Kürzere Zeiträume

ahe Berlin