„Unsere Ausgaben für Forschung und Entwicklung werden steigen“

„Unsere Ausgaben für Forschung und Entwicklung werden steigen“

Im Interview: Thomas Toepfer

„Ausgaben für Forschung und Entwicklung steigen“

Airbus-CFO spricht von gutem Jahresstart 2024 – Angestrebter Hochlauf der Produktionsrate bringt „erhebliche“ Effizienzgewinne

Von Stefan Kroneck und Gesche Wüpper, zzt. Hamburg

Von Stefan Kroneck und Gesche Wüpper, zzt. Hamburg

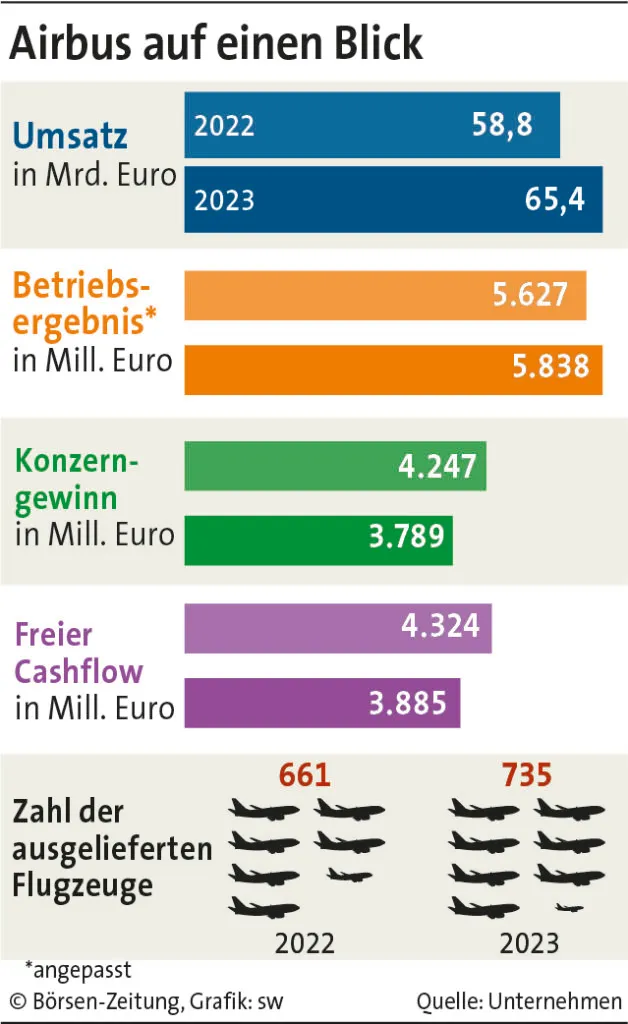

Während Boeing in einer tiefen Krise steckt, hat Airbus einen guten Lauf. Thomas Toepfer, der Finanzchef des europäischen Luftfahrtkonzerns, wertet den deutlichen Kursanstieg der Aktie als Vertrauensbeweis der Investoren in den aufwendigen Produktionshochlauf der Verkaufsschlager-Flugzeugbaureihe A320.

Herr Toepfer, wie sind die ersten Monate 2024 für Airbus gelaufen?

Wir sind gut in das Jahr 2024 gestartet. In den ersten beiden Monaten haben wir 79 Zivilflugzeuge ausgeliefert. Das waren 13 mehr als im gleichen Vorjahreszeitraum. Die Zahlen von Januar und Februar zeigen, dass wir auf dem richtigen Weg sind, unser Ziel von rund 800 Auslieferungen in diesem Jahr zu erreichen.

Die Airbus-Aktie hat seit Anfang 2023 über 40% an Wert gewonnen. Was sind die größten Kurstreiber?

2023 haben wir gezeigt, dass wir die Produktion deutlich steigern können. Die Investoren vertrauen uns, dass wir das auch in diesem Jahr schaffen. Wenn wir unser Ziel, im Laufe des Jahres 2026 die Fertigungsrate der A320-Baureihe auf monatlich 75 Maschinen zu erhöhen, erreicht haben, bringt das Airbus erhebliche Effizienzgewinne. Das würde sich positiv in der Profitabilität niederschlagen.

Die Dividendenrendite beträgt 2%, wenn man den Vorschlag für 2023 bedenkt. Wie bewerten Sie das?

Wir steigern die Dividende deutlich. In unserem Vorschlag für die kommende Hauptversammlung spiegelt sich der deutlich positive Cashflow wider. Die Investoren schauen aber mehr auf die Aussichten, weniger auf die Dividendenrendite. Die Anleger haben das Vertrauen, dass wir den Mittelzufluss weiter steigern werden.

Boeing wird vorgeworfen, sich in den letzten Jahren zu sehr auf die Aktionäre und die Entwicklung des Aktienkurses konzentriert zu haben und darüber die Sicherheit vernachlässigt zu haben. Wie sieht es bei Airbus damit aus?

Das machen wir sicherlich nicht. Ich möchte nicht kommentieren, was Boeing macht. Bei Airbus investieren wir grundsätzlich sehr langfristig. So denken wir jetzt schon über die nächste, auf Wasserstoff basierte Flugzeuggeneration und einen möglichen A320-Nachfolger im nächsten Jahrzehnt nach. Bei unserer Kapitalallokation haben wir einen sehr großen Fokus auf der Langfristigkeit des Unternehmens.

Wie viel investieren Sie in Forschung und Entwicklung? Wie wird sich das in den nächsten Jahren entwickeln?

Wir haben vergangenes Jahr gut 3 Mrd. Euro für Research and Development ausgegeben. Das wird in den kommenden Jahren weiter steigen. Nicht überproportional zum Umsatz, aber in etwa proportional dazu. Innerhalb dieses Budgets haben wir heute noch relativ viele Projekte, die mit unserem augenblicklichen Portfolio zu tun haben, etwa die A321XLR oder die Entwicklung der A350-Frachter-Variante. Doch je mehr Zeit vergeht, umso mehr werden diese Projekte ersetzt durch Zukunftstechnologien.

A propos A321XLR, bleibt es beim Zeitplan?

Die Indienststellung ist wie angekündigt für das dritte Quartal dieses Jahres geplant. Das Flugzeug ist im Prinzip fertig. Wir reden jetzt über den Zertifizierungsprozess. Insofern sind wir sehr zuversichtlich, dass der Plan einzuhalten ist.

Es gibt noch spezielle Anforderungen der Zulassungsbehörden, oder?

Ja, es gibt spezielle Anforderungen, die mit der speziellen Eigenschaft des Flugzeugs zusammenhängen. Es hat einen sogenannten Rear Center Tank, und hier sind spezielle Sicherheitsanforderungen gegeben, die zertifiziert werden müssen. In dem Prozess befinden wir uns gerade.

Wie hoch sind die Vorleistungen von Airbus für den Hochlauf der A320-Serienproduktion auf die Zielrate?

Vorleistungen sind in der Tat von uns erforderlich, aber auch von den Lieferanten. So haben wir zum Beispiel auf personeller Ebene ein Vor-Investment erbracht und im vergangenen Jahr etwa 13.000 Mitarbeiter neu eingestellt. Diese müssen nun für unsere Abläufe geschult werden. Zugleich erweitern wir unser globales Netz von A320-Endmontagelinien um zwei weitere, eine in China und eine in den USA, so dass wir Ende 2025 insgesamt zehn haben werden.

Wie sieht es bei den Zulieferern aus? Laut Dassault gibt es bei einigen kleineren finanziellen Probleme.

Wir haben heute eine deutlich größere Nähe zu unserer Supply Chain als noch vor zwei, drei Jahren. Unser Beschaffungsteam arbeitet deutlich enger mit unseren Lieferanten, auch den Lieferanten der Lieferanten zusammen, um frühzeitig erkennen zu können, ob sich Engpässe aufbauen. Meistens sind diese nicht finanzieller Natur, sondern operativer Art. In sehr seltenen Fällen geht es darum, dass wir Zulieferer mit einer Bank zusammenbringen. Was wir vermeiden, ist eine direkte finanzielle Unterstützung.

Die Zulieferer stehen aber immer noch ziemlich unter Druck …

Absolut. Es ist kein Geheimnis, dass wir auf der Triebwerksseite einen Engpass haben. Das ist weniger ein Risikofaktor für 2024, weil wir sehr verlässliche Verträge und Einigungen mit Pratt & Whitney und CFM haben. Dort muss noch ein erheblicher Hochlauf erfolgen. Das Gleiche gilt für viele andere Teile, auch Kabinenteile, und die Hilfstriebwerke, die sogenannten Auxiliary Power Units.

Airbus musste den Produktionshochlauf mehrmals nach hinten verschieben. Ist die Vorgabe, dies 2026 zu erreichen, nun das letzte Wort der Konzernführung?

Unsere Ausrichtung ist klar. Zwar haben wir aufgrund der Corona-Pandemie in 2022 unser ursprünglich anvisiertes Produktionsziel nicht erreicht, aber 2023 sehr wohl. Allerdings befinden wir uns immer noch in einem Umfeld, das beträchtliche Risiken umfasst.

Sie wollen auch die A220-Produktion steigern. Rechnet sich das Programm sieben Jahre nach der Übernahme?

Das Programm ist noch nicht profitabel. Das wird es dann sein, wenn wir wie geplant 2026 eine monatliche Produktionsrate von 14 erreichen. Wir müssen jetzt diesen industriellen Hochlauf auf eine Rate managen, die es erlaubt, dass wir die Fixkosten auf eine ausreichend große Anzahl von Flugzeugen verteilen können. Und das ist mit der Rate 14 der Fall.

Airbus soll daran interessiert sein, ein Werk von Spirit in Nordirland zu kaufen, das Tragflächen für die A220 produziert.

Spirit Aerosystems ist ein wichtiger Lieferant von uns, auch für die A220. Insofern haben wir ein hohes Interesse an einer sehr stabilen Beziehung. Deshalb unterstützen wir Spirit operativ mit unseren Teams, wie man an Verbesserungen arbeiten kann, und wir prüfen mit Spirit, was die beste Option ist. Was das dann am Ende sein wird, das ist das Ergebnis der Gespräche, die wir mit Spirit haben.

Boeing erwägt, Spirit wieder zurückzukaufen. Was würde das für Airbus bedeuten?

Wichtig ist, dass wir eine stabile Beziehung zu diesem Zulieferer haben.

Und wann erwarten Sie da Klarheit?

Das ist schwer zu sagen. Das liegt ja auch in anderer Leute Händen. Der Zeitplan, den Boeing hat, ist schwer abzusehen.

Das angepasste Ebit zugrunde gelegt, hat Airbus 2023 eine operative Umsatzrendite von 8,9% erwirtschaftet. Welche Margenziele setzen Sie sich?

Wir haben bislang keine mittelfristigen Ziele diesbezüglich kommuniziert. Zunächst müssen wir den Produktionshochlauf vorantreiben. Dann können wir die Fertigung auf hohem Niveau stabilisieren. Das ist die Voraussetzung, das umfangreiche Auftragsbuch abzuarbeiten. Wir nähern uns bei den Auslieferungen dem Rekordniveau von 2019, also vor Ausbruch der Corona-Pandemie. Seinerzeit erzielte der Airbus-Konzern eine Marge von 10%.

Das Flugzeug- und das Hubschraubergeschäft lagen 2023 mit rund 10% über dem Konzerndurchschnitt, die Raumfahrt- und Rüstungssparte mit 2% deutlich darunter. Warum?

Die Sparte Defence and Space hat finanzielle Belastungen in der zweiten Hälfte 2023 verzeichnet. Das betraf einzelne Satellitenprogramme. Eine erforderliche Neubewertung dieser hat das Ergebnis um rund 600 Mill. Euro gedrückt.

Welche Erwartungen haben Sie denn in Bezug auf die Profitabilität von Defence and Space?

Auf mittlere Sicht dürfte der Bereich eine operative Marge im höheren einstelligen Prozentbereich erwirtschaften.

Wie läuft die Restrukturierung der Sparte?

Das läuft gut. Wir wollen erreichen, dass die jeweiligen Business Lines innerhalb der Sparte eine höhere Eigenständigkeit und unternehmerische Verantwortung haben. Dafür haben wir Anfang diesen Jahres 15.000 Mitarbeiter aus zentralen Bereichen und zentralisierten Operations-Bereichen in die drei Bereiche Air Power, Space Systems und Connected Intelligence transferiert.

Rüstung hat 2023 mit 53 Mrd. Euro etwas über 9% des Konzern-Auftragsbestands ausgemacht. Welche Quoten erwarten Sie auf mittlere bis lange Sicht, wenn die Nato-Länder ihre Verteidigungsbudgets aufstocken?

Die geopolitische Lage treibt unser Verteidigungsgeschäft. Im vergangenen Jahr haben wir mit 15,7 Mrd. Euro in dem Bereich Defence and Space den höchsten Auftragseingang in der Unternehmensgeschichte erzielt.

Wann wirkt sich das positiv auf die Profitabilität der Sparte aus?

Es braucht ungefähr drei bis fünf Jahre, bis sich das im Ergebnis niederschlägt.

Sie hatten die Übernahme des Bereichs Big Data und Cybersicherheit von Atos erwogen, dann aber abgesagt. War der Preis zu hoch? Was hat nicht gestimmt?

Wir haben immer gesagt, dass es keine Sicherheit geben würde, dass unsere Gespräche mit Atos in einem Vertragsabschluß oder einer Transaktion münden. Deshalb haben wir ein Due-Diligence-Verfahren durchgeführt, um zu bestätigen, dass diese Akquisition sowohl aus strategischer als auch aus finanzieller und operativer Sicht Sinn machen würde. Nach Wochen intensiver Gespräche haben Vorstand und Topmanagement entschieden, die Transaktion nicht weiter zu verfolgen. Wir waren zu dem Schluss gekommen, dass die Risiken die Chancen für Airbus überwogen haben.

Wie hoch ist Ihre Kriegskasse für Akquisitionen?

Unsere finanzielle Kapazität ist aus meiner Sicht nicht der limitierende Faktor, Akquisitionen zu tätigen. Vielmehr kommt es für uns darauf an, die richtigen Ziele zu finden, die uns inhaltlich weiterbringen. Wenn Sie über Wachstum im kommerziellen Luftfahrtbereich nachdenken, gibt es da nicht wirklich etwas, was wir übernehmen könnten. Im Helikopter-Bereich würde ich auch sagen, dass wir hier sehr schnell an kartellrechtliche Grenzen stoßen. Also wird es eher darum gehen, nach Fähigkeiten und funktionalen Dingen zu gucken, die uns voranbringen können – so wie zum Beispiel die Digitalisierung.

Für welche Bereiche ist sie besonders wichtig?

Nehmen Sie nur einmal das Future Combat Air System (FCAS). Dafür ist nicht allein das Flugzeug das entscheidende Element, sondern das gesamte System drum herum. Dies beinhaltet eine sogenannte Combat Cloud, wo verschiedene Systeme als Teil des FCAS miteinander vernetzt werden, etwa bemannte Flugzeuge mit unbemannten Begleitflugzeugen. In dieser Combat Cloud spielt das Thema Cybersecurity und Datenmanagement in Echtzeit eine große Rolle. Auch für unsere zivile Flugzeug-Sparte sind Datensicherheit und Computing von zunehmend großer Bedeutung. Insofern ist die Strategie, dass wir stärker in den Bereich der Digitalisierung einsteigen, nicht nur für den Defence-and-Space-Bereich wichtig, sondern auch für den gesamten Konzern. In diesem Kontext ist auch unsere jüngste Absicht zur Übernahme des Kölner IT- und Cybersecurity-Unternehmens Infodas zu sehen.

Abgesehen von dem Spirit-Werk, schauen Sie sich konkret andere Übernahmemöglichkeiten an?

Wir gucken natürlich immer rechts und links, ob sich noch andere Möglichkeiten ergeben, genau in diesen Suchbereichen.

Welche Rolle spielt die KI, die künstliche Intelligenz?

Das fällt in denselben Bereich wie die Digitalisierung. Natürlich gibt es da viele Projekte, die wir schon auf einer kleineren Ebene machen, auch im Finanzbereich. Wie kann man zum Beispiel relativ standardisierte Prozesse durch Maschinen erledigen lassen? Das können wir uns sicherlich auch in einem größeren Rahmen vorstellen. Insofern ist das auch ein Teil des Suchfeldes, das wir mit Blick auf die Digitalisierung haben.

2023 hat die Flugzeug-Sparte Rekordbestellungen verbucht. Einige Airlines haben Hunderte Jets bestellt. Wie viele von diesen Bestellungen sehen Sie als Wackelkandidaten?

Einen sehr, sehr geringen Teil. Es gibt natürlich immer ein gewisses Delta, und das sehen Sie auch an den Zahlen der Brutto-Bestellungen und der Netto-Bestellungen. Es gibt immer wieder Situationen, wo eine Airline von der Bestellung zurücktritt. Das ist zum einen eine verschwindend kleine Zahl. Zum anderen ist das für uns kein unmittelbar finanzieller Schaden, weil die Airlines sogenannte „Pre-Delivery Payments“ leisten. Das sind Anzahlungen, bevor wir überhaupt anfangen, irgendetwas zu produzieren. Und die stehen uns dann vertraglich zu. Das ist für uns keine Herausforderung, die uns schlaflos lässt.

Bisher sah es 2024 von den Flugzeug-Bestellungen her recht mau aus.

Letztes Jahr hatten wir mit 2094 Netto-Bestellungen einen absoluten Rekord. Setzen Sie das in Relation zu den 735 Auslieferungen. Es wäre geradezu unmöglich, jedes Jahr eine so große Zahl an Aufträgen hereinzuholen.

Dann würde unser Auftragsbestand ja bis ins Unendliche wachsen. Es ist also total natürlich, wenn sich nach dem außergewöhnlichen Jahr 2023 der Auftragseingang ein bisschen normalisiert.

Das Interview führten Gesche Wüpper und Stefan Kroneck.

Zur Person

Thomas Toepfer, Jahrgang 1972, ist seit September Finanzvorstand von Airbus. Der promovierte Betriebswirt war vorher seit 2018 bei Covestro in derselben Funktion tätig. Zu seinen weiteren Stationen gehören McKinsey, Kion und Karstadt. Der gebürtige Hamburger studierte an der Otto Beisheim School of Management (WHU) in Koblenz und besuchte als Austauschschüler sechs Monate lang ein Gymnasium in Bordeaux.