Investment Banking beschert Goldman überraschenden Gewinnsprung

Investment Banking beschert Goldman Gewinnsprung

Überraschend hohe Gebühreneinnahmen aus Underwriting – Konkurrenz goutiert Anteilsgewinne im Trading – Private Credit im Fokus

Goldman Sachs hat die Investoren im zweiten aufeinanderfolgenden Quartal mit einem Gewinnsprung überrascht. So punktet das New Yorker Geldhaus nun mit einer kräftigen Erholung im Investment Banking. Doch halten sich Sorgen darüber, wie nachhaltig der Kapitalmarktaufschwung wirklich ausfallen wird.

xaw New York

Die Rückbesinnung auf alte Stärken verleiht der Investmentbank Goldman Sachs Aufschwung. Das New Yorker Geldhaus, über mehrere Quartale hinweg durch einen verlustreichen Ausflug ins Privatkundengeschäft gebeutelt, hat die Anleger im Auftaktquartal 2024 zum zweiten Mal in Folge mit einem Gewinnsprung überrascht. So legte der Nettoüberschuss gegenüber dem Vorjahr um 28% auf 4,13 Mrd. Dollar zu. Dies entsprach einem verwässerten Gewinn von 11,58 Dollar pro Aktie, vom Datendienst Factset befragte Analysten hatten im Konsens lediglich mit 8,73 Dollar gerechnet. Bereits im vorbörslichen Handel zogen Goldman kräftig an, nach der Eröffnung an der Wall Street am Montag lag der Titel mit 4,7% im Plus.

Dass Goldman somit das stärkste Ergebnis seit 2021 vermeldete, resultiert aus einer kräftigen Erholung im Underwriting und Dealmaking. Der IPO-Markt lief mit dem Debüt von Reddit Ende März vorsichtig an, die Zahl der Blockbuster-Fusionen hat 2024 indes schon scharf angezogen. So kam es nach Daten der London Stock Exchange Group im ersten Quartal global zu mehr als doppelt so vielen Transaktionen mit einem Volumen von mindestens 10 Mrd. Dollar wie im Vorjahr, wobei US-Merger als Treiber wirkten.

Spitze bei großen Transaktionen

Bei den M&A-Einnahmen ist Goldman weltweiter Spitzenreiter und war auch in den vergangenen Monaten führender Berater bei großen Transaktionen, beispielsweise bei der insgesamt 64,5 Mrd. Dollar schweren Übernahme des Erdölförderers Pioneer Natural Resources durch ExxonMobil. Im ersten Viertel 2024 schnellten die Gebühreneinnahmen von Goldman aus dem Investment Banking um 32% auf 2,08 Mrd. Dollar in die Höhe.

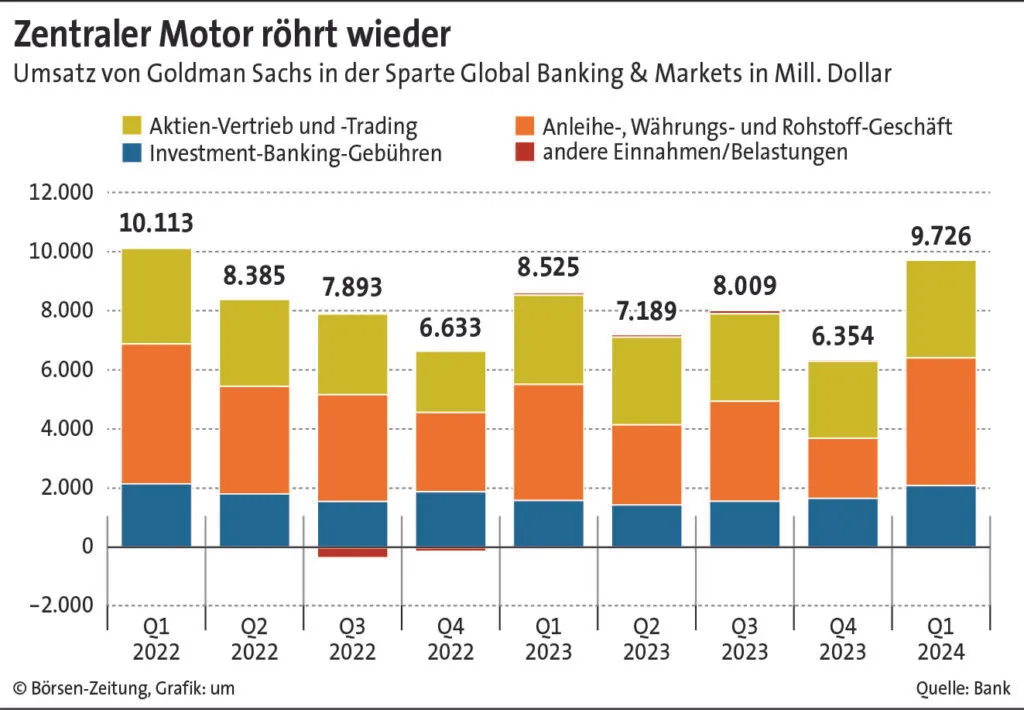

Auch im Trading verbesserte sich das Finanzinstitut, mit 7,63 Mrd. Dollar spielte es 10% mehr ein als im Vorjahr. Treiber war das Lending im Anleihe-, Währungs- und Rohstoffgeschäft – der Umsatz aus Krediten an Private-Equity-Firmen und andere Unternehmen zog um 31% an. J.P. Morgan, die Goldman auch mit Blick auf die annualisierte Rendite auf das materielle Eigenkapital von 15,9% zum Übergewichten empfiehlt, goutiert die Marktanteilsgewinne der Konkurrentin im Handel mit festverzinslichen Wertpapieren und Aktien.

Öffnung der Märkte erhofft

„Es ist klar, dass wir uns in der Frühphase einer Wiederöffnung an den Kapitalmärkten befinden“, sagte Goldman-CEO David Solomon in einer Analystenschalte am Montag. Der Finanzierungsbedarf ziehe an, und Private-Equity-Firmen stünden unter Druck, Returns zu liefern. Die zunehmend verbreitete Ansicht, dass die US-Wirtschaft nach den Zinserhöhungen der vergangenen beiden Jahre auf eine weiche Landung zusteuert, hat zudem die Deal-Bereitschaft vieler Management-Teams erhöht.

Die Investmentgesellschaft American Century zieht die positiven Konjunkturausblicke aber in Zweifel. Die hohe Ausgabenfreude der Verbraucher, die noch 2023 ein überraschend robustes Wachstum gestützt habe, werde im laufenden Jahr an Schwung verlieren. Dies könne auch die Risikofreude an den Kapitalmärkten wieder eintrüben.

Zudem führt der zurzeit brummende Arbeitsmarkt dazu, dass die Inflation hartnäckig hoch bleibt. Dies begrenzt nach Ansicht von Analysten den Spielraum der Federal Reserve in Bezug auf Leitzinssenkungen. Die Spreads zwischen Unternehmensanleihen und Treasuries haben sich zuletzt etwas ausgeweitet, nachdem Investoren ihre Erwartungen hinsichtlich einer geldpolitischen Lockerung zurückschraubten. Christian Englert, Treasurer der DZ Bank in New York, rechnet mit einer weiteren „gesunden Korrektur“ am Corporate-Bond-Markt – für Investmentbanken wäre damit aber ein erneuter Rückgang der über Anleiheemissionen eingesammelten Gebühren verbunden.

Kartellbehörden nehmen Deals in den Blick

Sorgen bereitet Analysten zudem das verschärfte Vorgehen der US-Kartellregulatoren. Auch die Merger im Ölsektor, an denen die Wall-Street-Häuser gut verdienen, sind in den Fokus der Wettbewerbsaufsicht FTC geraten. Diese wird viele Deals laut Wirtschaftskanzleien zwar nicht auffangen, aber verzögern können.

Goldman versucht mit einer Expansion im Asset- und Wealth Management allerdings, die Abhängigkeit von volatilen Erlösen aus dem Kapitalmarktgeschäft zu verringern. In der Vermögensverwaltung sollen auch Alternatives zum Mittelwachstum beitragen. Die Analysten von Keefe, Bruyette & Woods heben hervor, dass Goldman die Anlage von Geldern aus der eigenen Bilanz weiter zurückfährt – gegenüber dem Schlussquartal 2023 schrumpften diese Investments um 2,2 auf 44 Mrd. Dollar. Somit will die Bank Schwankungen reduzieren, die durch die quartalsweise Neubewertung dieser Assets entstehen. Stattdessen sammelt sie mehr Mittel über Drittparteien-Fonds ein.

Sorgen um Kreditqualität

Allerdings herrscht insbesondere bei Private Credit ein aufgeheizter Wettbewerb zwischen Investmentbanken und spezialisierten Anbietern. „Dass das Segment kaum reguliert ist, trägt natürlich dazu bei, dass ihm insbesondere riskante und schlecht geratete Assets zufließen“, sagt DZ-Bank-Treasurer Englert. „Ob das der Kreditqualität im gesamten Finanzmarkt langfristig zuträglich ist, lässt sich bezweifeln.“ Goldman-CEO Solomon äußerte am Montag hingegen, dass die Diskussion um den Private-Credit- und den Syndicated-Loan-Markt häufig „übermäßig vereinfacht“ geführt werde. Seine Bank könne beide Finanzierungsformen im Rahmen des gleichen Deals anbieten – und damit trotz des Aufbaus neuer Wachstumstreiber an alten Stärken festhalten.