Warum Simcorp für die Börse Sinn ergibt

Deutsche Börse

Simcorp

ergibt Sinn

Von Philipp Habdank

Die Kosten

im Griff zu halten, wird entscheidend dafür sein, um das volle strategische Potenzial von Simcorp

zu entfalten.

Große Übernahmen gehen rückblickend selten gut. Die am Reißbrett entworfenen Wachstums- und Synergie-Fantasien klingen immer gut, scheitern meistens jedoch an der Realität. Und die heißt Integration. Mit Simcorp muss die Deutsche Börse gerade so eine Großübernahme verdauen. Das Management ist guter Dinge, dass die Integration klappen wird, denn der kulturelle Fit beider Firmen sei sehr hoch, wie es immer wieder betont.

Das erste Quartal war nun schon das zweite seit der Konsolidierung von Simcorp. Doch nur, weil ein Unternehmen in der Bilanz konsolidiert wird, ist es noch lange nicht integriert. Die operativen Kosten der Deutschen Börse sind in den ersten drei Monaten gegenüber dem Vorjahreszeitraum um ein Viertel auf 564,5 Mill. Euro gestiegen, was fast ausschließlich auf Kosten im Zusammenhang mit der Simcorp-Übernahme zurückzuführen ist. Der organische Kostenanstieg betrug lediglich 4%, was in Zeiten hoher Inflation im Rahmen ist.

Deutsche Börse muss Kosten unter Kontrolle halten

Analysten hatten im Vorfeld mit höheren Kosten gerechnet. Umso mehr verwundert es, dass der Aktienkurs im Tagesverlauf um rund 3,5% nachgegeben hat. Die Aktionäre scheinen der Sache noch nicht so recht zu trauen. Die Frage lautet jetzt, ob die Deutsche Börse die Integrationskosten wirklich deutlich besser im Griff hat, als es der Markt ihr zutraut – oder ob im Jahresverlauf nicht doch noch eine unliebsame Überraschung droht.

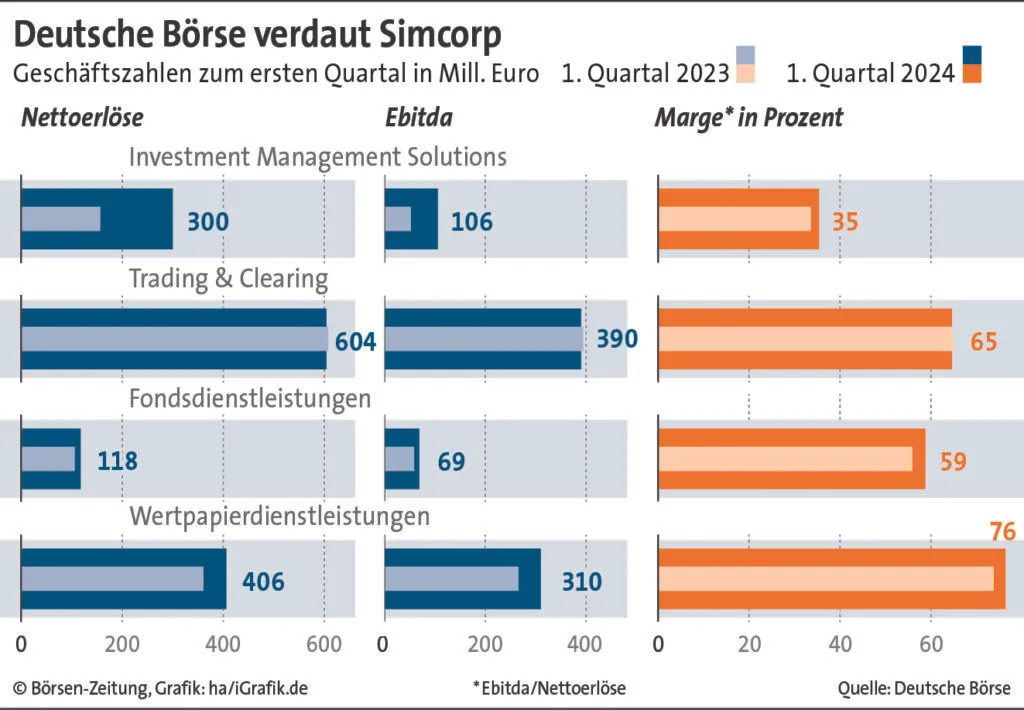

Die Kosten unter Kontrolle zu halten, wird entscheidend dafür sein, um das volle strategische Potenzial von Simcorp zu entfalten. Im ersten Quartal verbuchte die Börse im Zusammenhang mit Simcorp 11 Mill. Euro. Verteilt auf die restlichen Quartale liegt die Kostenprognose für das Gesamtjahr bei 50 Mill. Euro. Hinzu kamen einmalig 92 Mill. Euro, die überwiegend M&A-Bezug hatten. Bezogen auf die Nettoerlöse war das Geschäftsfeld von Simcorp (Investment Management Solutions, IMS) im ersten Quartal somit noch das margenschwächste. Die Ebitda-Marge betrug nur 35% und war damit deutlich niedriger als vergleichsweise im Trading & Clearing mit 64,6%.

Das erste Quartal zeigt gleichzeitig aber auch, dass die strategischen Überlegungen mit Simcorp auf der Erlösseite aufgehen. Denn während das volatile Handelsgeschäft stagnierte oder sogar leicht rückläufig war, legte Investment Management Solutions zu. Sofern nun kostenseitig keine bösen Überraschungen auftreten, dürfte sich das Margenproblem bald lösen – und dann sind auch die Aktionäre wieder optimistischer.