BMW übertrifft Analystenerwartungen

BMW verdient mehr als erwartet

Hochpreisige Automodelle treiben operativen Gewinn des Münchner Autobauers – Zinssicherungsgeschäfte belasten

sck München

BMW hat im dritten Quartal deutlich solider abgeschnitten als Mercedes-Benz und Volkswagen. Während die Anleger auf schwache Zahlen der beiden Wettbewerber zuletzt vergrätzt reagierten, konnte der Münchner Autohersteller zum Wochenschluss an der Börse mit besser als erwartet ausgefallenen Erfolgsdaten glänzen. Nach Vorlage des Zwischenberichts gewann die Stammaktie von BMW im Xetra-Handel zeitweise 3,9% auf 94,65 Euro an Wert. Der weiß-blaue Dax-Konzern übertraf die Analystenschätzungen.

Im zurückliegenden Dreimonatsabschnitt steigerte BMW den Konzernumsatz um 3,4% auf 38,5 Mrd. Euro. Nach neun Monaten verzeichnete der Konzern einen Erlöszuwachs von 9,2% auf 112,5 Mrd. Euro. Als Gründe dafür nannte BMW unter anderem Konsolidierungseffekte nach der mehrheitlichen Übernahme des chinesischen Joint Venture mit Brilliance, erhöhte Pkw-Auslieferungen in den USA und in Westeuropa sowie einen „positiven“ Produkt-Mix. Das heißt, insbesondere Modelle mit hohen Deckungsbeiträgen trugen zum Wachstum bei. Trotz dieser Fortschritte stagnierten in der Kernsparte Automobile im Sommerquartal die Umsätze bei 32,1 Mrd. Euro. Nach neun Monaten verzeichnete der Bereich ein Plus von 6,7% auf 95 Mrd. Euro. Dabei halfen erhöhte Verkaufspreise. BMW führte den Dämpfer im dritten Quartal auf „negative Währungseffekte“ zurück. Der schwächere Yuan und Dollar drückten den Umsatz.

Versorgung "entspannt"

Dennoch gelang es der BMW-Kernsparte, von Juli bis September das Ergebnis vor Zinsen und Steuern (Ebit) überproportional um 9% auf 3,1 Mrd. Euro zu steigern. Die operative Umsatzrendite des Bereichs sprang um 0,9 Prozentpunkte auf 9,8%. Nach neun Monaten verzeichnete das größte Konzernsegment einen Zuwachs des Ebit um 27% auf 9,8 Mrd. Euro. Die Marge legte um 1,6 Punkte auf 10,3% zu. BMW begründete den Ergebnisschub mit den erhöhten Pkw-Auslieferungen. Im dritten Quartal steigerte BMW den Absatz um 6% auf 621.699 Stück. Nach drei Quartalen betrug das Plus 5% auf 1,84 Millionen.

In einer Telefonkonferenz mit Journalisten hob Vorstandschef Oliver Zipse den Produktmix als Erfolgsfaktor hervor. „Unser drittes Quartal zeigt einmal mehr: Starke Produkte sorgen für starke Nachfrage – und das bei allen Antriebstechnologien. Damit sind wir klar auf Kurs für unsere im August angehobenen Jahresziele.“ Finanzvorstand Walter Mertl bezifferte den positiven Preiseffekt im dritten Quartal auf rund 300 Mill. Euro. Im Sommer erhöhte die Konzernführung unter anderem den Ausblick für die Ebit-Marge im Kerngeschäft auf eine Bandbreite von 9 bis 10,5% nach zuvor avisierten 8 bis 10%. Im zurückliegenden Dreimonatsabschnitt wuchs der Anteil von rein batterieelektrischen Fahrzeugen am Gesamtabsatz auf 15% nach 9% im Jahr zuvor.

BMW berichtete von einer „entspannten“ Versorgungslage im Vergleich zum Vorjahr. Dadurch konnte nach Unternehmensangaben die Nachfrage nach Autos besser bedient werden. „Die solide Kundennachfrage zeigt uns, dass wir auf dem richtigen Weg sind“, sagte Mertl. 2022 beklagten sich die Hersteller über Lieferengpässe unter anderem bei Mikrochips. Zum Vergleich: Mercedes-Benz hatte zuletzt aufgrund von Lieferproblemen bei 48-Volt-Batterien deutlich weniger Gewinn eingefahren.

Lagerabbau entlastet Cashflow

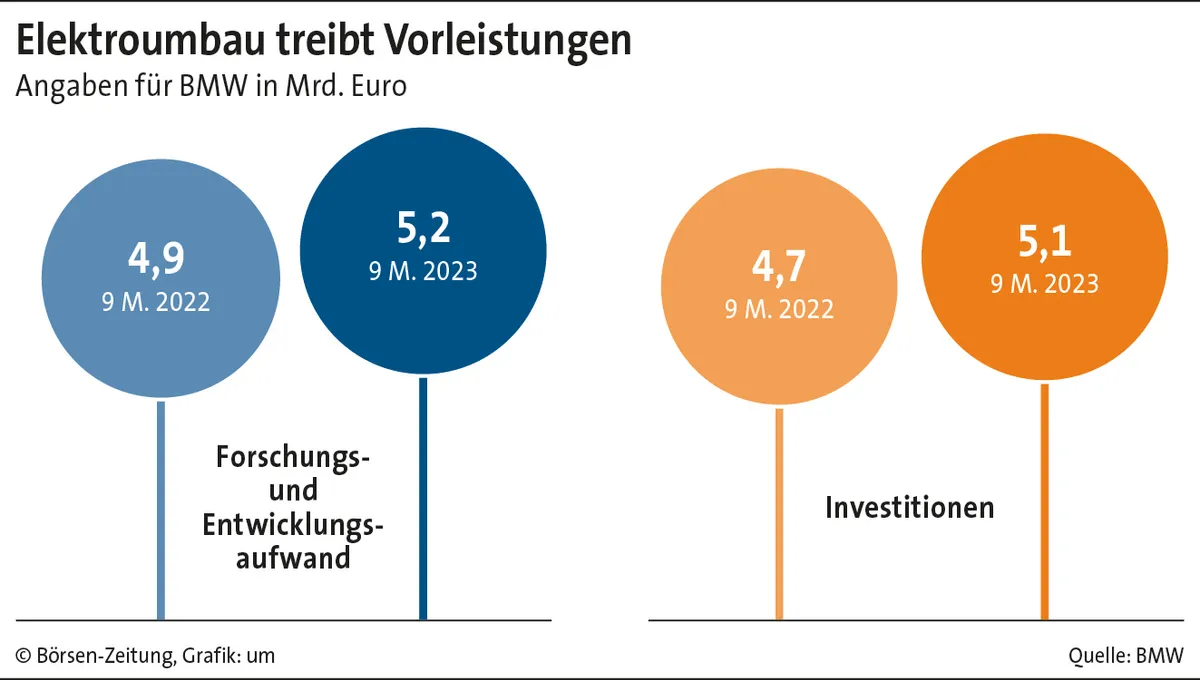

Die Transformation zur Elektromobilität kostet BMW viel Geld. Nach neun Monaten wuchsen die Forschungs- und Entwicklungsaufwendungen um nahezu 7% auf 5,2 Mrd. Euro. Die Investitionen legten um 9% auf 5,1 Mrd. Euro zu. Trotz dieser Aufwendungen meldete BMW eine solide Lage beim freien Mittelzufluss. Im dritten Quartal wuchs der freie Cashflow im Kernsegment um 24% auf 2,6 Mrd. Euro. Nach neun Monaten verzeichnete BMW 5,8 Mrd. Euro (−41%). Der Rückgang beruht auf einem Basiseffekt. 2022 profitierte der Konzern von einem positiven Sondereffekt von 5 Mrd. Euro aus der erstmaligen Vollkonsolidierung des Gemeinschaftsunternehmens mit Brilliance. Dem CFO zufolge baut BMW im laufenden Jahresschlussquartal Vorräte ab. Das beeinflusse den freien Cashflow positiv. Steigende Investitionsquoten würden den Mittelzufluss aber belasten, warnte Mertl. Für 2023 rechnet er mit einem freien Cashflow von mindestens 6 Mrd. Euro. Ursprünglich peilte BMW 7 Mrd. Euro an.

Derweil drückten Belastungen aus der Bewertung von Zinssicherungsgeschäften im dritten Quartal das Finanzergebnis mit −289 Mill. Euro in die roten Zahlen. Dadurch sackte der Konzerngewinn vor Steuern um 1% auf 4,1 Mrd. Euro ab. Nach neun Monaten verbuchte BMW 13,4 Mrd. Euro (−34%). Der Rückgang resultiert aus dem Brilliance-Effekt. 2022 sorgte die Neubewertung des Joint Venture für einen Gewinnsprung.

BMW hat im dritten Quartal besser abgeschnitten als Mercedes-Benz und Volkswagen. Der Münchner Autohersteller steigerte den Umsatz und das operative Ergebnis. Das Dax-Mitglied bekam Rückenwind vom Verkauf von Modellen mit hohen Deckungsbeiträgen. Der Markt quittierte die Nachricht mit einem Kursplus.