Debt Funds locken mit niedrigeren Margen

Debt Funds locken mit niedrigeren Margen

Wettbewerb verschärft sich – Fonds bauen Marktanteil gegenüber Banken aus – Refinanzierungs- oder Restrukturierungswelle steht bevor

phh Frankfurt

Von Philipp Habdank, Frankfurt

Ein aktives zweites Halbjahr hat 2023 ein schwaches erstes Halbjahr im deutschen Leveraged-Finance-Markt ausgeglichen. Das zeigt der neue "Midcap Monitor" von Houlihan Lokey. Demnach waren im Schlussquartal vor allem Debt Funds im Angriffsmodus und buhlten mit Kampfkonditionen um Transaktionen.

Der mittelständische Leveraged-Finance-Markt ist wieder kompetitiv. Das zeigt der neue „Midcap Monitor“ der Investmentbank Houlihan Lokey, der dieser Zeitung vorliegt. Das Research hält vierteljährlich alle mittelständischen Finanzierungen von Leveraged Buy-outs (LBO) durch Private-Equity-Investoren sowie die zugehörigen Add-on-Finanzierungen, Refinanzierungen und Rekapitalisierungen in Europa fest, deren Transaktionsvolumina zwischen 20 und 500 Mill. Euro lagen.

Thorsten Weber, Houlihan LokeyGegen Jahresende wollten insbesondere Debt Funds Transaktionen erfolgreich abschließen und waren daher extrem kompetitiv.

„Gegen Jahresende wollten insbesondere Debt Funds Transaktionen erfolgreich abschließen und waren daher extrem kompetitiv“, sagt Thorsten Weber. Der Finanzierungsberater von Houlihan Lokey beobachtete bei den für Debt Funds typischen Unitranche-Finanzierungen teilweise Margen von unter 6% und damit 75 bis 100 Basispunkte weniger als noch im ersten Halbjahr. „Dieselbe Transaktion hätte vor einem halben Jahr wohl noch 6,5% und mehr gekostet.“

Die Zinsen einer Unitranche-Finanzierung, die eine vorrangige und eine nachrangige Kredittranche kombiniert, setzen sich aus der festen Marge und dem variablen Euribor zusammen. Da dieser nach der Zinswende aktuell immer noch bei rund 4% liegt, ist die Unitranche weiterhin mit 10% verzinst. „Selbst wenn die Zinsen wieder sinken werden, ist das für die Debt Funds immer noch attraktiv“, sagt Weber.

Thorsten Weber, Houlihan LokeySelbst wenn die Zinsen wieder sinken werden, ist das für die Debt Funds immer noch attraktiv.

Doch je nachdem wie schnell und in welchem Umfang die EZB die Zinsen in Zukunft senken sollte, stehen für die Debt Funds bis zu 4% Euribor auf dem Spiel, sofern sie sich nicht gegen Zinssenkungen abgesichert haben. Das Pendel schwingt damit zurück, da sie beim Einsetzen der Zinswende über die variable Euribor-Komponente unmittelbar von den gestiegenen Zinsen profitiert hatten.

Die Preissenkungen der Debt Funds zeigten im vierten Quartal jedenfalls Wirkung. Dem „Midcap Monitor“ zufolge wurden 72% aller mittelständischen Leveraged-Finance-Transaktionen in Deutschland im vierten Quartal von Debt Funds finanziert. Aufs Gesamtjahr 2023 gerechnet betrug ihr Marktanteil gegenüber den Banken 56%.

Leveraged-Finance-Geschäft zehrt vom Bestand

Mit Blick auf die Anzahl der Transaktionen findet der Markt nach einem schwachen ersten und einem starken zweiten Halbjahr damit ein versöhnliches Ende. 124 abgeschlossene Transaktionen im Jahr 2023 bedeuten verglichen mit den Rekordjahren 2021 und 2022 zwar einen Rückgang um 22%. Damit ist es aber immer noch das drittbeste Jahr seit Bestehen des „Midcap Monitors“.

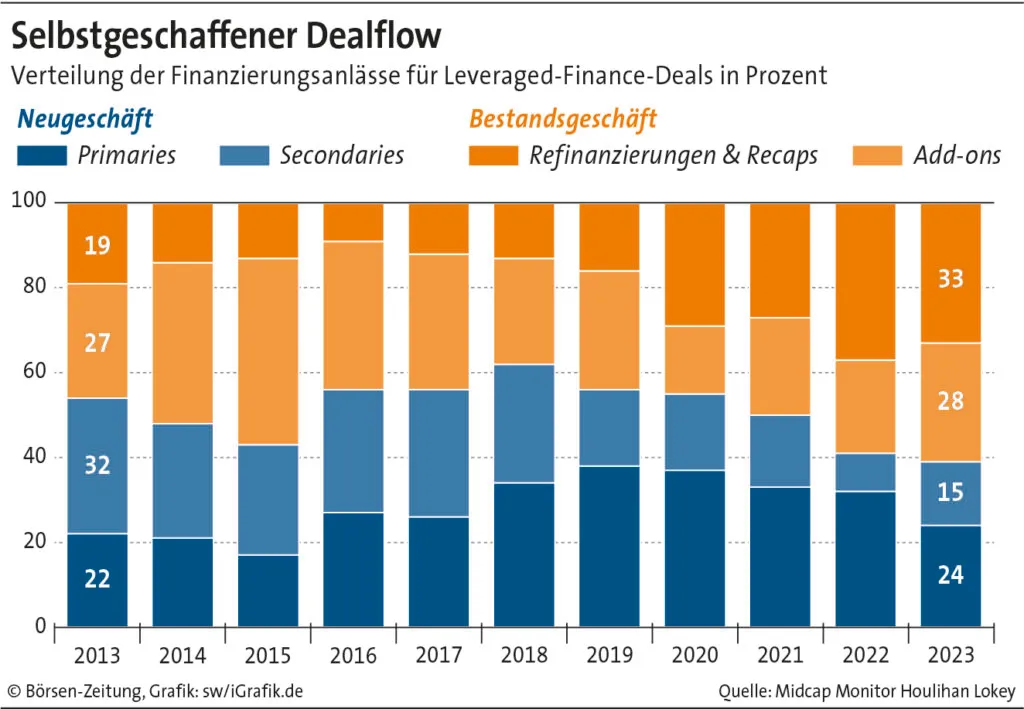

Der Markt füttert sich seit Jahren selbst. Der Anteil neuer Finanzierungen ist seit 2020 rückläufig und war 2023 mit 24% so niedrig wie letztmals 2015. Sogenannte Secondaries – wenn ein Private-Equity-Investor ein Unternehmen an einen anderen weiterreicht – sowie vor allem kleinere Add-on-Zukäufe für bestehende Portfoliounternehmen spielten zuletzt eine größere Rolle. Derweil fehlen dem Leveraged-Finance-Markt die Impulse aus dem M&A-Geschehen.

Private-Equity-Ladenhüter

Ein substanzieller Teil ihres Dealflows generierten Debt Funds zudem über Refinanzierungen, die im vergangenen Jahr 28% aller Transaktionen ausmachten. Weber zufolge waren das unter anderem Situationen, wo eine Banken- durch eine Debt-Fund-Finanzierung abgelöst wurde, um leichter ein Unternehmen durch weitere Zukäufe (Buy and Build) aufbauen zu können. Es gab aber auch Situationen, wo die alte Finanzierung ausgelaufen ist und refinanziert werden musste, weil der Private-Equity-Investor das Unternehmen nicht verkaufen konnte oder wollte.

Denn das Exit-Umfeld für Private Equity hat sich durch die Zinswende bedeutend verschlechtert – sei es über die M&A- oder die IPO-Märkte. Ein Augenmerk gilt daher den Geschäften aus dem Rekordjahr 2021, wo in den kommenden Jahren zahlreiche Refinanzierungen anstehen. Da diese Finanzierungen zu den alten Bedingungen vor der Zinswende abgeschlossen wurden, stellt sich die Frage, ob hier auf den Markt eine Refinanzierungs- oder eine Restrukturierungswelle zurollt.

Private Debt spielt auf Zeit

Finanzierungsberater Weber zeigt sich zuversichtlich. Zum einen besteht noch Zeit. Bei einer typischen Laufzeit von sechs bis sieben Jahren dürften die ersten Refinanzierungen aus dem Boom-Jahr folglich erst 2026 akut werden. Bis dahin dürften die Zinsen aktuellen Prognosen zufolge wieder sinken.

Weber zufolge wurde 2021 zwar aggressiv finanziert. „Doch der Deal-Fokus lag damals stark auf der Software-Branche, die sehr cash-generativ ist und beim Verkauf attraktive Preise ermöglicht. Daher mache ich mir hier keine Sorgen, dass aus der Refinanzierungs- eine Restrukturierungswelle werden wird“, so Weber.

Thorsten Weber, Houlihan LokeyIch mache mir keine Sorgen, dass aus der Refinanzierungs- eine Restrukturierungswelle wird.

Hinzu kommt die Flexibilität der Debt Funds. Sofern keine Refinanzierung zustande kommt oder das Unternehmen nicht verkauft werden kann, bleiben die Kreditgeber drin und verlängern laut Weber ihr Engagement mit angepassten Konditionen. Wie häufig das bei aktuellen Situationen schon passiert, konnte er jedoch nicht sagen.

Moody‘s warnt vor Ausfällen

Moody‘s warnte zuletzt vor steigenden Ausfallraten in dem Geschäft. So sagte die Ratingagentur für den europäischen Direct-Lending-Markt für die kommenden zwölf Monate zuletzt einen Anstieg auf 3,5% voraus. Moody‘s orientiert sich dabei an öffentlichen Zahlen des breiten Syndizierungsmarkts, der vor denselben Herausforderungen stünde wie der Direct-Lending-Markt: geringeres Umsatzwachstum bei höherer Zinsbelastung, was die Finanzkennzahlen und damit die Bonität der Unternehmen belastet. Moody‘s weist aber darauf hin, dass sie „Ausfall“ strenger definiert als die Debt Funds selbst.