Private Debt läuft Venture Capital den Rang ab

Private Debt läuft Venture Capital den Rang ab

Kreditfonds warben 2023 mehr Kapital ein als Wagniskapitalgeber – Privatinvestoren spielen immer größere Rolle

phh Frankfurt

Von Philipp Habdank, Frankfurt

Im Ranking der alternativen Anlageklassen hat sich Private Debt vor Venture Capital auf den zweiten Platz geschoben. Das geht aus dem neuen „Global Private Debt Report“ des Datenanbieters Pitchbook hervor. Privates Fremdkapital war 2023 demnach bei Investoren gefragter als Wagniskapital. Kreditfonds sammelten demnach weltweit 190,9 Mrd. Euro Dollar ein. Wagniskapitalgebern gelangen nur 162,3 Mrd. Private Equity ist mit 554 Mrd. Dollar weiter das Maß der Dinge.

Im Verglich zu Venture Capital hat Private Debt zuletzt zwar mehr Geld eingesammelt. Absolut betrachtet, hatten es aber auch die Debt Funds bei der Kapitalbeschaffung schwer. So haben weniger Fonds weniger Kapital eingesammelt. Die Zahl der neu geschlossenen Debt Funds ging von 2021 auf 2022 schon von 470 auf 334 Anbieter zurück und reduzierte sich 2023 nochmal auf 196. Das Volumen eingeworbener Fondsgelder sank von 287,5 Mrd. Dollar im Jahr 2021 zunächst auf 228,9 Mrd. und 2023 auf 190,9 Mrd. Dollar. Verglichen mit 2021 waren zuletzt also 58% weniger Fonds erfolgreich im Fundraising und sammelten 33,6% weniger Kapital ein.

Private Debt lockt Privatinvestoren

Das erste Halbjahr hatte darauf nicht hingedeutet, als noch 112,6 Mrd. Dollar eingesammelt wurden. Doch in der zweiten Jahreshälfte kamen lediglich 76,7 Mrd. Dollar dazu – rund 32% weniger. Pitchbook merkt an, dass große Anbieter, darunter Ares in Europa und Blackstone in den USA, ihre Fonds noch nicht geschlossen haben und daher erst in die Statistiken für das erste Halbjahr 2024 eingehen werden. Insgesamt dauert der Fundraising-Prozess deutlich länger als früher. Benötigten Fondsmanager 2016 im Schnitt noch 13,5 Monate, waren es im vergangenen Jahr 20 Monate.

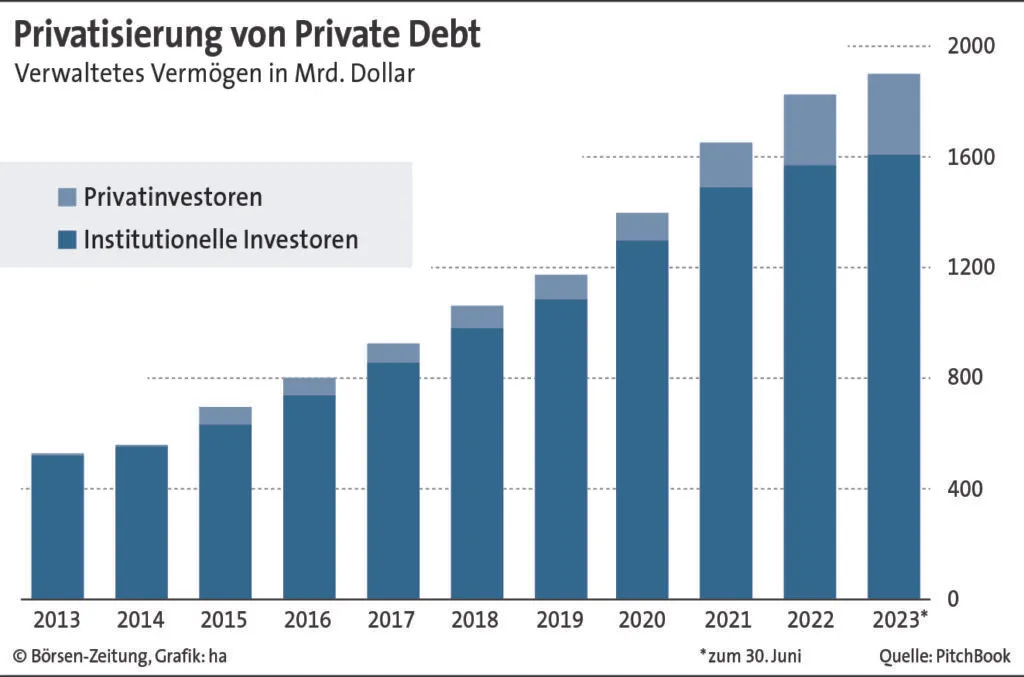

Das weltweite verwaltete Vermögen von Private Debt ist Ende 2023 auf über 1,6 Bill. Dollar angewachsen. 506,2 Mrd. Dollar davon sind nicht investiertes Kapital, sogenanntes trockenes Pulver. Das ist ausschließlich Kapital von institutionellen Investoren. Hinzu kommen noch 287,9 Mrd. Dollar von Privatinvestoren, die mit rund 18% inzwischen eine substanzielle Investorengruppe darstellen. Den Rückgang beim institutionellen Fundraising können Debt Funds dadurch teilweise kompensieren.

BDCs in den USA auf dem Vormarsch

Ein Großteil der Retail-Gelder dürften aus den USA kommen, wo sogenannte Business Development Companies (BDCs) private Investitionen leichter machen. Das sind nicht börsennotierte, aber in der Regel semiliquide Investmentvehikel, die mit dem eingeworbenen Kapital Unternehmen kaufen oder fremdfinanzieren. Pitchbook schätzt, dass Private-Debt-Manager über BDCs und ähnliche Strukturen im zweiten Halbjahr 2023 rund 29,7 Mrd. Dollar bei Privatpersonen eingesammelt haben, nach 17,1 Mrd. im ersten Halbjahr.

Private Debt diversifiziert sich stärker – sowohl mit Blick auf die Geldgeber als auch auf die verschiedenen Investmentstrategien. Mit 31% war das sogenannte Direct Lending auch im vergangenen Jahr wieder die dominierende Private-Debt-Strategie im Fundraising. Das ist der Kassenschlager von Private Debt, wo Kreditfonds die Firmenübernahmen von Private-Equity-Häusern mit Fremdkapital finanzieren. Zuletzt feierte jedoch auch das nach der Finanzkrise etwas in Vergessenheit geratene Mezzaninekapital ein kleines Comeback.

Das Nachrangkapital wird in der aktuellen Marktphase für Finanzinvestoren deshalb wieder interessant, da die nachrangigen Kapitalstrukturen die bestehenden, vorrangigen Verschuldungskennzahlen nicht berühren. Laut Pitchbook waren die drei größten der 2023 aufgelegten Private-Debt-Megafonds Mezzanine-Vehikel. HPS sammelte 12 Mrd. ein, West Street Mezzanine Partners 11,7 Mrd. und Crescent 8 Mrd. Dollar.

Kommentar Seite 1