Höchster operativer Verlust der Bundesbank aller Zeiten

Höchster Bundesbank-Verlust aller Zeiten

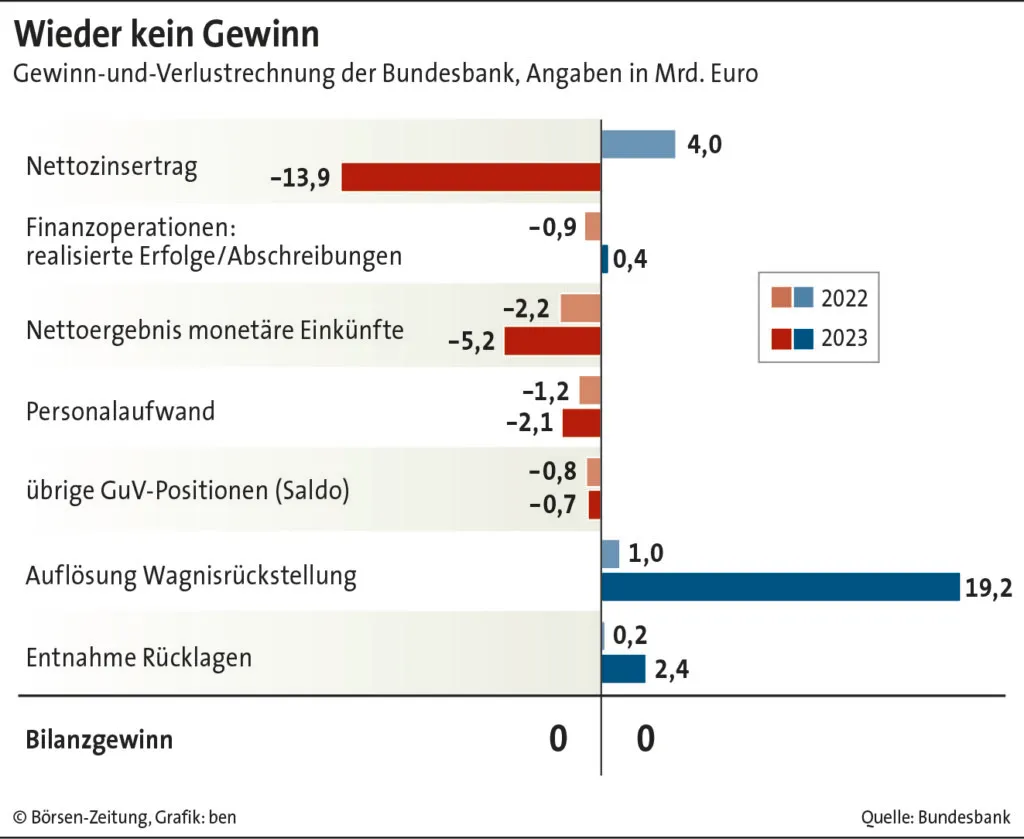

Operatives Minus von 21,6 Mrd. Euro – Aufgelöste Finanzpuffer sorgen für ausgeglichenes Bilanzergebnis

Die Bundesbank muss wegen der Zinserhöhungen der Europäischen Zentralbank 2022 und 2023 den größten operativen Verlust ihrer Geschichte verkünden. Auch wenn sich die Geschäftszahlen 2024 verbessern dürften, eine Ausschüttung an den Bundeshaushalt wird es in diesem Jahrzehnt wohl nicht mehr geben.

mpi Frankfurt

Nur dank der Auflösung von Finanzpuffern in zweistelliger Milliardenhöhe kann die Bundesbank einen bilanziellen Verlust haarscharf vermeiden und eine schwarze Null verkünden. Die Auswirkungen der Zinswende der Europäischen Zentralbank (EZB) belasteten im Geschäftsjahr 2023 die Bilanzkennzahlen der Bundesbank stark. Operativ schrieb sie einen Verlust von 21,6 Mrd. Euro, wie das Institut am Freitag in Frankfurt mitteilte. Es ist der höchste nominale operative Verlust in der Geschichte der Bundesbank.

Um den ersten Bilanzverlust seit 1979 zu umgehen, löste die Bundesbank ihre sämtlichen Rückstellungen von 19,2 Mrd. Euro auf, die sie für Zinsänderungsrisiken gebildet hatte. Da dies nicht ausreichte, schrumpfen zudem noch die Rücklagen auf nun nur noch 0,7 Mrd. Euro. Damit ist jetzt schon sicher, dass im laufenden Jahr ein Verlustvortrag anstehen wird. „Wir gehen davon aus, dass die Belastungen für das laufende Jahr erneut erheblich sein werden“, sagte Bundesbankpräsident Joachim Nagel. Er erwartet jedoch, dass das operative Minus 2024 niedriger sein wird als im vergangenen Jahr.

Hauptgrund für die schlechten Zahlen sind – wie schon bei der EZB, die am Donnerstag einen bilanziellen Verlust melden musste – die Auswirkungen der Zinserhöhungen im Euroraum 2022 und 2023. Dadurch ist die Verzinsung für Einlagen von Geschäftsbanken bei der Bundesbank um 450 Basispunkte gestiegen. Auf der Ertragsseite wuchs die Verzinsung der geldpolitischen Wertpapiere hingegen nur geringfügig. Deshalb musste die Bundesbank zum ersten Mal überhaupt einen negativen Zinsspread verkünden. Nach einem Nettozinsertrag von 4 Mrd. Euro 2022 steht bei diesem Posten 2023 ein Minus von 13,9 Mrd. Euro.

Hohe Pensionsrückstellungen

Auffällig in der Bilanz ist auch die Entwicklung der Personalkosten. Diese steigen von 1,2 auf 2,1 Mrd. Euro – ein Plus von stolzen 75%. „Ursächlich hierfür sind insbesondere die inflationsbedingt steigenden Bezüge im Jahr 2024, die zu höheren Pensionsrückstellungen führen“, sagte Vorstandsmitglied Sabine Mauderer. Ohne diesen Effekt ist der Personalaufwand um 5,4% gestiegen.

Anders als Geschäftsbanken sind Notenbanken nicht auf Gewinn ausgerichtet, sondern auf die Erfüllung ihres Mandats. Im Fall der Bundesbank und der EZB ist dies ein Inflationsziel von 2,0%. Eine wirksame Geldpolitik sei auch bei Verlusten zu keiner Zeit gefährdet, betonen beide Institute und können sich dabei auf eine Studie des Internationalen Währungsfonds (IWF) stützen. Dort heißt es, dass Notenbanken selbst bei einem negativen Eigenkapital effektiv arbeiten können. Ein Beispiel hierfür ist die Bundesbank selbst, die in den 1970er Jahren ein negatives Eigenkapital hatte. Davon ist sie inzwischen jedoch weit entfernt. So hat die Bundesbank etwa Bewertungsreserven von fast 200 Mrd. Euro.

Keine Ausschüttung an den Bund

Für den Bund bedeuten die Geschäftszahlen der Bundesbank, dass er erneut keine Überweisung aus Frankfurt erhält. Das dürfte auch lange Zeit so bleiben. In den nächsten Jahren wird es wohl Verlustvorträge geben. Sobald die Bundesbank dann wieder Gewinne einfahren wird, wird sie erst die Vorträge wieder abbauen, ehe eine Ausschüttung an den Bundeshaushalt auf dem Plan steht. Unter dem Strich ist damit wahrscheinlich, dass es in diesem Jahrzehnt keine Überweisung mehr aus Frankfurt geben wird.

In früheren Zeiten hat das Bundesfinanzministerium traditionell mit einer Ausschüttung der Bundesbank von 2,5 Mrd. Euro für den Bundeshaushalt geplant. 2019 gab es mit fast 6 Mrd. Euro die höchste Summe seit der Finanzkrise. Eine solche Finanzspritze wäre in Berlin angesichts der Debatte um Haushaltskonsolidierung und Schuldenbremse in diesen Tagen sehr willkommen gewesen. Bis auf Weiteres sind solche Ausschüttungen jedoch eine Anekdote der Vergangenheit.