„Wir fahren eine Vollintegration“

Im Interview: Matti Jäkel

„Wir fahren eine Vollintegration“

Der Finanzvorstand von Bilfinger zu dem Erwerb von Stork, den Plänen für weitere Übernahmen und zur Rückkehr in den MDax

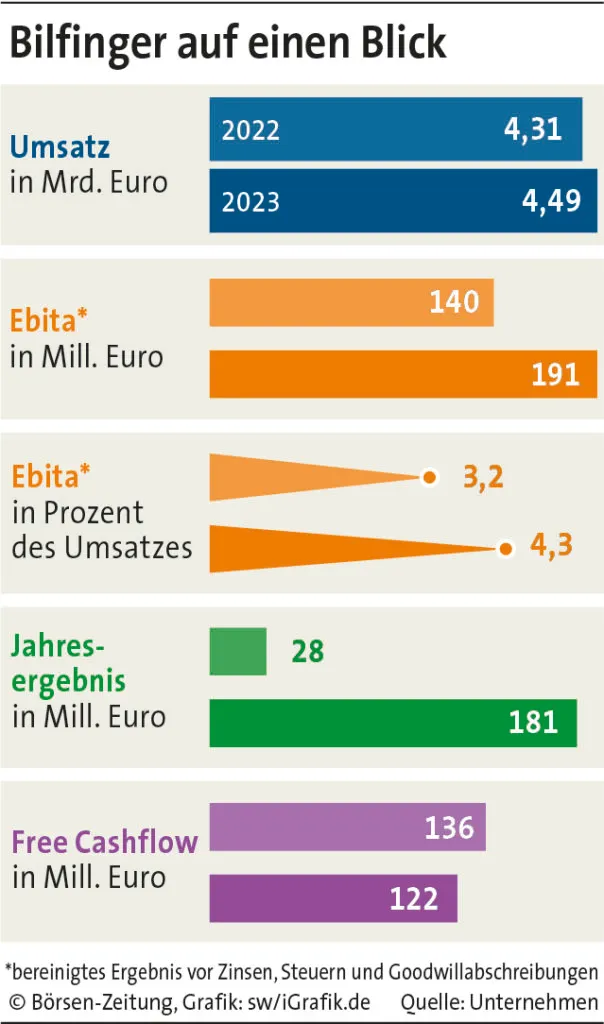

Nach der Übernahme der Stork-Gruppe nimmt der Industriedienstleister Bilfinger weitere Akquisitionen in den Blick. Im Fokus stünden die Wachstumsmärkte Mittlerer Osten und USA, sagt CFO Matti Jäkel. Die Fire Power betrage mehrere hundert Millionen Euro. An der Option, Anleihen zu emittieren, hält der Finanzvorstand fest.

Herr Jäkel, die Übernahme der niederländischen Stork-Gruppe ist seit einigen Tagen in trockenen Tüchern. Wie geht es weiter?

Nun gehen wir die Integration der neuen Kollegen in Holland, Belgien und Deutschland an. Diesen Prozess haben wir sofort gestartet. Es kommen ca. 2.700 Mitarbeiterinnen und Mitarbeiter zu uns, die wir willkommen heißen. Am Markt tritt das neue Geschäft vereint unter der Marke Bilfinger auf. Die Stork-Betriebe werden in den nächsten zwölf bis 15 Monaten weitestgehend in Bilfinger-Betriebe überführt. Wir fahren eine Vollintegration. Anders als teilweise früher, als gekauft und laufengelassen wurde, integrieren wir einen Zukauf jetzt zu einhundert Prozent. Das betrifft Themen wie Organisation, IT und auch die Marke.

Gibt es einen Personalabbau?

Wir haben die Akquisition weitgehend so gestaltet, dass nicht benötigte Teile der Belegschaft beim Verkäufer Fluor bleiben. Allerdings wird es in den übernommenen Geschäften einige Restrukturierungen geben. Das wird einen niedrigeren einstelligen Millionenbetrag kosten. Betroffen ist die Verwaltung. Bei den Fachkräften im operativen Bereich gibt es keinen Personalabbau. Diese Mitarbeiter sind das Asset, vor allem wegen ihnen machen wir die Übernahme. Darüber hinaus werden wir in IT, Infrastruktur und Automatisierung investieren.

Bilfinger-Finanzvorstand Matti JäkelWir sind zuversichtlich, in einem überschaubaren Zeitraum die Stork-Marge an das Konzernniveau heranzuführen.

Die Stork-Marge liegt um zwei Prozentpunkte unter der von Bilfinger. Was muss passieren, um diesen Rückstand aufzuholen?

Bis vor kurzem waren Stork und Bilfinger Wettbewerber. Deshalb hatten wir bisher nicht alle Informationen zu geschäftlichen Details. Nach unserer Einschätzung gibt es eine Reihe von Aufträgen, die man deutlich effizienter abarbeiten kann. Insbesondere sollte der gemeinsame Auftritt beim Kunden zu besseren Margen führen. Bilfinger hat gerade eine neue schlanke und effiziente funktionale Organisation aufgebaut, in die Stork voll integriert wird. Wir sind zuversichtlich, in einem überschaubaren Zeitraum die Stork-Marge an das Konzernniveau heranzuführen. Schon im laufenden Jahr werden wir da viel erreichen.

Wie verändert sich die Jahresprognose einer operativen Marge von 4,9 bis 5,2%, bei der Stork noch außen vor ist?

Das werden wir zum Kapitalmarkttag am 12. Juni kommunizieren. Bis dahin werden ausreichend Zahlen für eine gesicherte Prognose vorliegen. Derzeit ist das noch nicht der Fall, da wir ja bisher im Wettbewerb standen.

Was heißt das? Hat Bilfinger die Katze im Sack gekauft?

Nein. Wir haben eine umfangreiche Due Diligence gemacht und insbesondere die Risikoprojekte durchdekliniert. Die Risikobewertungen sind im Kaufvertrag festgehalten. Sollten sie nicht ausreichen, geht das zulasten des Verkäufers. Wenig Einblick hatten wir bis zum Closing in den aktuellen Geschäftsverlauf. Aber Stork arbeitet, ähnlich wie wir, mit langlaufenden Rahmenverträgen. Da hat sich seit der Vertragsunterzeichnung im

September 2023 nicht viel verändert. Wir schauen uns nun jeden einzelnen Betrieb an und verdichten das in der neuen Prognose.

CFO Matti JäkelAufgrund der Größe und der Wachstumsraten ist der US-Markt höchst interessant. Wären wir nur in Europa tätig, wäre Bilfinger sehr anfällig für konjunkturelle Risiken.

Bilfinger hat weitere Akquisitionen in Aussicht gestellt. Welche Regionen und Kundenbranchen stehen im Fokus?

Die Strategie heißt: Ausbau des Kerngeschäfts in bestehenden Regionen. Es geht um die Erweiterung des Kernportfolios rund um Engineering, Fertigung, Montage, Instandhaltung, Isolierung und Gerüstbau. Der Blick richtet sich vor allem auf die Wachstumsmärkte Mittlerer Osten und USA. Auch in Europa interessiert uns das ein oder andere. Aktuell arbeiten wir an einem Thema in Skandinavien. In Deutschland sind wir so breit aufgestellt, dass hier kein M&A-Bedarf besteht.

Warum Amerika? Dort ist Bilfinger ein kleiner Player, die Marge war im vergangenen Jahr mit 0,4% mickrig, im Jahr zuvor waren die Zahlen sogar rot, und es gibt kaum Synergien zum Kernmarkt Europa.

Aufgrund der Größe und der Wachstumsraten ist der US-Markt höchst interessant. Wären wir nur in Europa tätig, wäre Bilfinger sehr anfällig für konjunkturelle Risiken. Analysten und die Ratingagentur S&P legen Wert auf geografische Diversifikation. In den vergangenen Jahren hat sich Bilfinger bei großen Montageprojekten in den USA einige Male verhoben. Aus diesen Geschäften haben wir uns zurückgezogen. Seit zwei Jahren dringen wir stärker in den riesigen Instandhaltungsmarkt vor. Das Akquirieren von Rahmenverträgen braucht aber Zeit.

Welchen Betrag kann Bilfinger für Akquisitionen lockermachen?

Die Fire Power bewegt sich im Bereich von mehreren hundert Millionen Euro. Im Ratinggespräch und auf dem Bankentag im März gab es viel positives Feedback zur Geschäftsentwicklung. Die Kreditinstitute stehen bereit, uns bei Übernahmen zu unterstützen.

Wie stark könnte der Umsatz steigen?

Das hängt von den Kaufpreisen ab. Grob könnten wir, ausgehend von aktuell rund 5 Mrd. Euro Jahresumsatz, in den nächsten Jahren etwa 20 bis 25% zusätzliches externes Wachstum finanzieren.

Bilfinger-Finanzvorstand Matti JäkelDie Verlustbringer sind alle verkauft. Da ist nichts mehr.

Gibt es noch Bereiche, die zum Verkauf stehen? Oder ist der langwierige Umbau, der sich über Jahre hinzog, wirklich komplett abgeschlossen?

Bilfinger war einst ein Baukonzern, hat sich dann zur Multi-Service-Company entwickelt und ist heute ein reiner Industriedienstleister. Ich bin seit 35 Jahren bei Bilfinger und habe all diese Transformationen miterlebt. Aktuell konzentrieren wir uns darauf, die operativen Einheiten wirklich zu integrieren und eine klar strukturierte Organisation zu installieren. Die Verlustbringer sind alle verkauft. Da ist nichts mehr.

In der Finanzierung fällt auf, dass Bilfinger den 250-Mill.-Euro-Bond gerade zurückgezahlt hat und stattdessen Schuldscheine emittiert wurden. Was steckt hinter dem Wechsel?

Der Bondmarkt war im vergangenen Jahr, als die Refinanzierung anstand, eher schwierig. Schuldscheine waren preislich attraktiver. Wir haben 175 Mill. Euro aufgenommen, zwei Drittel über drei und ein Drittel über fünf Jahre. Der Kupon liegt im Schnitt bei 5,5%. Im Jahr 2025 kommt die nächste Refinanzierung. Deshalb bleibt das Thema Investment Grade wichtig. Die Kernbanken stufen uns intern bereits so ein. Im nächsten Schritt könnte S&P nachziehen.

Wofür wird das Rating überhaupt noch gebraucht? Es gibt keinen Bond mehr.

Anleihen bleiben eine Option. Das wollen wir im Werkzeugkasten haben. Der Bondmarkt hat inzwischen komplett gedreht. Er ist sehr aufnahmefähig geworden.

Mit der operativen Marge ist Bilfinger vorangekommen. Der mittelfristige Ausblick peilt 6 bis 7% an. Gibt es in dem hochgradig personalintensiven Geschäft, das Bilfinger betreibt, so etwas wie eine Obergrenze, die am Markt durchsetzbar ist?

Gute Frage. Es ist schwer, ein Limit zu nennen. Wir haben Aufträge, die weniger als 5% abwerfen, andere bringen deutlich mehr. Es gibt auch Verträge mit 20% Umsatzrendite. In den USA sind die Margen generell höher als in Europa, sie bewegen sich bei 9 bis 10%. Für unser Geschäft, dessen Schwerpunkt in Europa liegt, sind 6 bis 7% ambitioniert. Das Ziel liegt, verglichen mit Wettbewerbern, im oberen Drittel. Dieses Ziel werden wir mit der Umsetzung der neu aufgelegten Strategie erreichen.

Überraschend ist Bilfinger im März in den MDax zurückgekehrt, der über viele Jahre die Heimat der Aktie war. Was bedeutet der Aufstieg?

Die Rückkehr in den MDax und unsere gute Aktienperformance sind Beleg für die erfolgreiche Umsetzung unserer Strategie und die Attraktivität unseres Investment Case. Ein Anteilsverkauf von Cevian hat zudem den Streubesitz erhöht. Infolge des Indexaufstiegs ist das Investoreninteresse bereits deutlich gestiegen. Indexorientierte Fonds mussten kaufen.

Außerdem spielt der Abstieg des Kochgeräteherstellers Rational eine Rolle, dessen Prüfungsausschussvorsitzender nicht mehr als unabhängig galt. Ist vor diesem Hintergrund zu befürchten, dass Bilfinger den MDax alsbald wieder verlassen muss?

Das halte ich für unwahrscheinlich. Im Ranking der Deutschen Börse stand Bilfinger bei der Aufnahme auf Platz 84. Damit liegen wir ein Stück über Rang 90, der erreicht werden muss, um in den MDax zu kommen. Deshalb gehen wir davon aus, im Mid-Cap-Index zu bleiben.

Was bedeuten die Teilverkäufe von Cevian und der erhöhte Streubesitz für einen möglichen Ausstieg des Großaktionärs? Cevian ist 2011 eingestiegen, also seit mehr als zwölf Jahren an Bord. Für einen Finanzinvestor ist das ungewöhnlich lang.

Wir haben einen konstruktiven Dialog mit Cevian und erhalten viel Unterstützung, insbesondere in der Kapitalmarktarbeit. Welche Zeitleiste Cevian verfolgt, wissen wir nicht. Cevian hat einen hervorragenden Ruf und wie jeder unserer Investoren ein Interesse an der erfolgreichen Entwicklung von Bilfinger.

Rechnen Sie damit, dass der Großaktionär weitere Anteile über die Börse veräußert?

Das weiß ich nicht. Wir nehmen es, wie es kommt.

Bilfinger-Finanzvorstand Matti JäkelEine Übernahme durch Finanzinvestoren ist aufgrund der guten Aktienperformance deutlich schwerer geworden.

Sehen Sie Bilfinger als Übernahmekandidaten?

Diese Diskussionen sind sehr viel ruhiger geworden. Von strategischer Seite ist derzeit kein Interesse zu erkennen. Und eine Übernahme durch Finanzinvestoren ist aufgrund der guten Aktienperformance deutlich schwerer geworden.

Die Dividende steigt kräftig von 1,30 auf 1,80 Euro. Das geht weit über die Mindestdividende von 1 Euro hinaus. Ist die Untergrenze inzwischen obsolet?

Die Mindestdividende wurde vor Jahren in schwierigen Zeiten gesetzt, um die Aktie interessant zu halten. Wir lassen sie stehen, orientieren uns aber nicht daran. Maßgeblich ist die Aussage, 40 bis 60% des bereinigten Nachsteuergewinns auszuschütten.

Das Interview führte Helmut Kipp.

Zur Person

Matti Jäkel gehört zu den Urgesteinen von Bilfinger. Er arbeitet seit 35 Jahren für den Konzern und hat den langwierigen Umbau des einstigen Bauriesen zunächst zur Multi-Service-Company und dann zum Industriedienstleister miterlebt. Seit Juli 2022 ist er der Group CFO von Bilfinger. Der 1961 geborene Jäkel, der lange Strecken läuft und leidenschaftlich Golf spielt, hat Betriebswirtschaft und Bauingenieurwesen studiert. Den Aufbau des heutigen Kerngeschäfts hat er seit 2010 an zentralen Stellen mitgeprägt.