Zinswende stößt Private Equity vom Thron

Alternative Assets

Zinswende stößt Private Equity vom Thron

phh Frankfurt

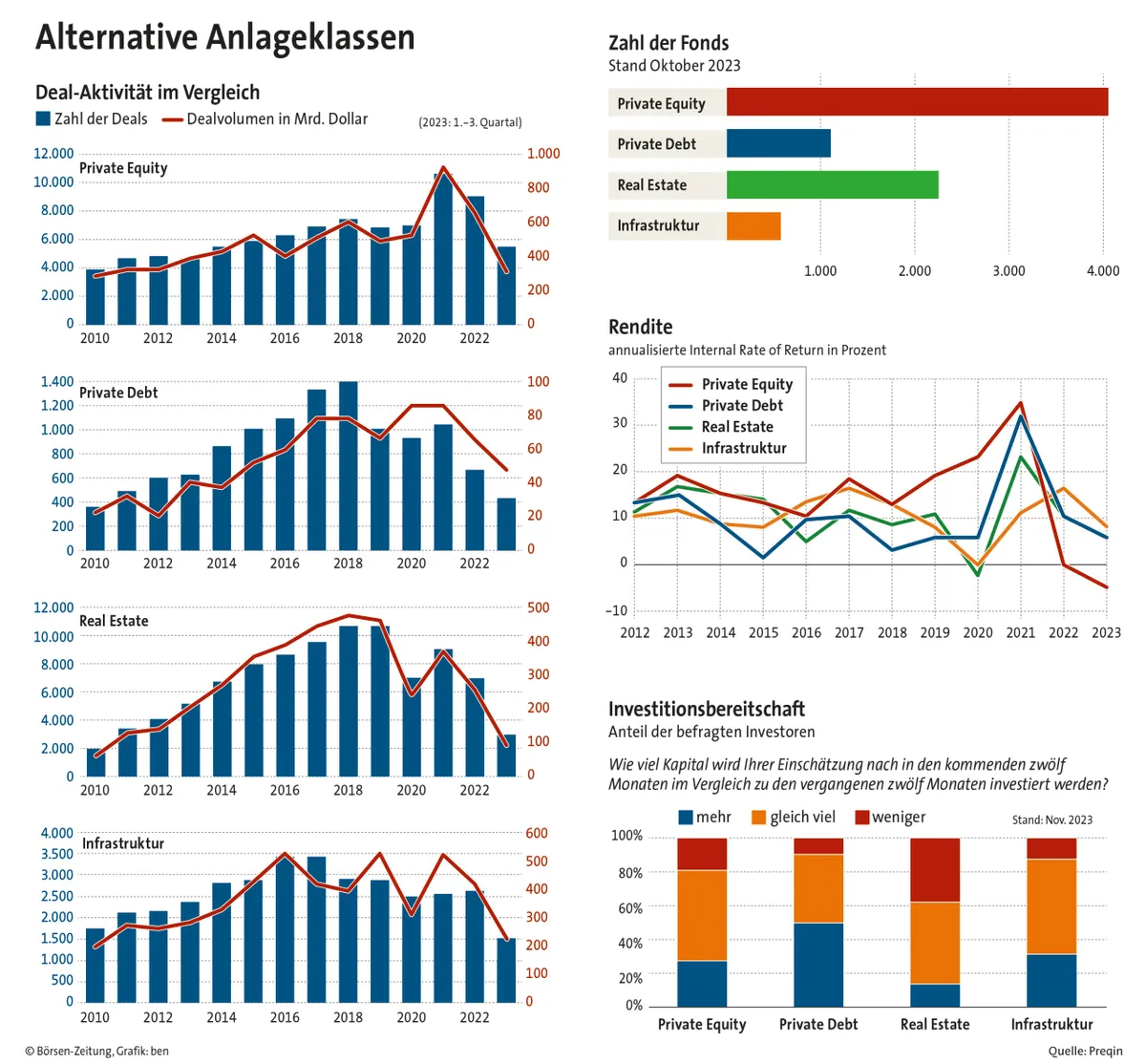

Die Zinswende bremst den Dealflow in den alternativen Anlageklassen. Das zeigen verschiedene Reports des Datenanbieters Preqin zu Private Equity, Private Debt, Immobilien und Infrastruktur. So stehen sektorübergreifend sowohl die Transaktionsanzahl als auch das Volumen unter Druck. Private-Equity-Investoren finden schwerer Käufer für ihre Portfoliounternehmen, worunter auch die Debt Funds leiden, die diese Deals häufig finanzieren. Auch bei Immobilienpreisen finden Käufer und Verkäufer schwieriger zusammen. Einzig im Infrastrukturbereich hält sich der Dealflow stabil – auch aufgrund der vielen staatlichen Langfristprojekte.

Die gestiegenen Zinsen belasten auch die annualisierten Renditen der Finanzinvestoren – die sogenannten Internal Rates of Return, kurz: IRR. Sprengten diese im Private-Equity-Boom-Jahr 2021 alle Rekorde, folgte daraufhin der tiefe Fall, so dass zuletzt die IRRs von Private Debt, Real Estate und Infrastruktur höher ausgefallen sind als die Renditen von Private Equity. Wobei die Infrastruktur die einzige alternative Anlageklasse ist, deren Renditen 2022 gestiegen ist.

Alternatives Fundraising ist kein Selbstläufer mehr

Für die erfolgsverwöhnten Fondsmanager ist auch das Fundraising kein Selbstläufer mehr. Nach der Finanzkrise wurden die alternativen Anlageklassen mit institutionellem Geld geflutet. Das lockte immer mehr Fondsmanager an, so dass es laut Preqin aktuell so viele aktive Fonds im Markt gibt wie nie zuvor. Gleichzeitig beobachtet der Datenanbieter, dass institutionelle Investoren im Fundraising ihr Geld zuletzt verstärkt großen Fonds mit langer und erfolgreicher Historie anvertrauen. Branchenbeobachter rechnen in den kommenden Jahren deshalb mit einer Konsolidierung.

Insgesamt spielen die alternativen Anlageklassen in den Kapitalallokationsplänen der Investoren weiterhin eine wichtige Rolle – sie werden vermutlich aber etwas umschichten. So wollen einer Preqin-Umfrage zufolge rund 50% der befragten Investoren mehr Kapital in Private Debt stecken. Für Infrastruktur möchten etwa 30% der Befragten mehr allokieren, wohingegen knapp 40% angaben, weniger in Immobilien investieren zu wollen.