US-Start-up-Investoren lösen Bande mit China

US-Start-up-Investoren lösen Bande mit China

Nach dem Venture-Capital-Riesen Sequoia hat nun auch GGV eine Abspaltung seines Asien-Geschäfts angekündigt. Die zunehmenden Spannungen zwischen den USA und China zwingen die Geldgeber zum Umdenken.

Von Karolin Rothbart, Frankfurt

Den 6. Juni als „Zäsur“ zu beschreiben, als „Tag X“, der den Anfang vom Ende der US-chinesischen Wirtschaftsbeziehungen einläutete, wäre sicherlich zu dick aufgetragen. Denn das bilaterale Verhältnis zwischen den Großmächten verschlechtert sich bekanntermaßen seit vielen Jahren. Gleichzeitig hat der Warenhandel zuletzt wieder zugenommen.

So ist die Anfang Juni erfolgte Ankündigung des kalifornischen Venture-Capital-Riesen Sequoia Capital, sein China-Geschäft abzuspalten und sich in drei unabhängige Einheiten aufzuteilen, vielmehr als Einschnitt im sino-amerikanischen Wirtschaftsgeflecht zu betrachten – der das Adjektiv „bedeutend“ aber durchaus verdient. Denn Sequoia, 1972 von Don Valentine gegründet und seit 2005 in China aktiv, hatte als Start-up-Investor eine wichtige Brücke zwischen den beiden Nationen und ihrer jeweiligen Gründerszene geschlagen (und davon auch massiv profitiert). Mehr als 1.000 Unternehmen fanden sich zuletzt im Portfolio von Sequoia China, darunter bekannte Tech-Giganten wie der Lebensmittel-Lieferdienst Meituan, der Fintech-Konzern Ant Group oder die Tiktok-Mutter Bytedance, ihres Zeichens das wertvollste Start-up der Welt. Mit einem verwalteten Vermögen von 56 Mrd. Dollar war die chinesische Sequoia-Tochter zuletzt sogar größer als ihre Mutter in den USA, die in der Heimat und in Europa auf ein Asset under Management von 53 Mrd. Dollar kam.

Fragwürdige Beteiligungen

Nun sollen die Sequoia-Investoren in China sowie in Indien und Südostasien künftig also ihr eigenes Ding machen, mit eigenem Markennamen und einer eigens auf sie zugeschnittenen Strategie. Spätestens Ende März soll die Aufteilung erfolgt sein und das Geschäft mit der Start-up-Finanzierung dadurch in Zukunft wieder weniger kompliziert werden, so zumindest die Hoffnung.

Denn die Fäden auf der ganzen Welt zusammenzuhalten hatte sich für Sequoia zunehmend als schwierig erwiesen. Nicht nur standen sich die tausenden Firmen, in die der Geldgeber über die Jahre hinweg investiert hatte, im Wettbewerb langsam aber sicher gegenseitig im Weg. Auch politisch wurde der Gegenwind zuletzt stärker – und das von beiden Seiten.

So stand Sequoia in den USA beispielsweise schon seit Längerem wegen seiner 2014 erfolgten Investition in den chinesischen Drohnenhersteller DJI unter Druck, dessen Geräte nicht nur von Privatpersonen, sondern in China angeblich auch zur Überwachung der Uiguren-Minderheit genutzt werden sollen. Vor demselben Vorwurf stand auch das chinesische KI-Start-up Deepglint, dessen Technologie der Gesichtserkennung dient und in das Sequoia ebenfalls 2014 sein Geld gesteckt hatte. Beide Firmen landeten 2021 auf US-Sanktionslisten. In China wiederum hatten die massiven staatlichen Eingriffe zur Regulierung der dortigen Tech-Branche den Portfolio-Unternehmen von Sequoia in den vergangenen Jahren das Leben schwer gemacht.

Vor dem Hintergrund kam die Ankündigung des Investors im Juni denn auch nicht überraschend. Intern habe man darüber schon recht lange diskutiert, wie Managing Partner Roelof Botha der „Financial Times“ in einem Interview sagte. „Es war eine wirklich sehr schwierige Entscheidung. Über die Jahre haben wir das Kosten-Nutzen-Verhältnis der Aufstellung neu bewertet und geprüft, ob es die richtige Struktur für das Unternehmen war.“ Es sei dann klar geworden, dass nun der richtige Zeitpunkt gekommen war.

Das Timing erwies sich tatsächlich als passend. Denn nur wenige Wochen nach der Ankündigung ließ US-Präsident Joe Biden den schwelenden Konflikt mit China erneut hochkochen. Im August erließ er ein Dekret, das US-Investitionen in bestimmte chinesische Technologien verbietet – aus Sorge, die Vereinigten Staaten könnten damit quasi die militärische Aufrüstung der Volksrepublik und damit die Gefährdung der eigenen nationalen Sicherheit mitfinanzieren. Betroffen von dem Dekret sind Investitionen in kritische Bereiche wie Chipherstellung, Quantencomputing und künstliche Intelligenz.

Auf US-amerikanische Private-Equity- und Venture-Capital-Gesellschaften, die trotz der geopolitischen Spannungen weiterhin in China investieren wollen, kommt damit in der Due Diligence zwangsläufig noch mehr Arbeit zu. Denn bei Nichtbeachtung der neuen Vorschriften drohen nicht nur rechtliche Konsequenzen, sondern auch ein Imageschaden.

Womöglich hat auch deshalb vor wenigen Tagen der Silicon-Valley-Investor GGV Capital nachgezogen und eine anstehende Abspaltung seines Asien-Geschäfts bekanntgegeben. Auch hier hieß es zur Begründung, dass das „betriebliche Umfeld äußerst komplex geworden“ ist. Laut dem Informationsdienst Crunchbase war GGV der aktivste US-amerikanische Start-up-Investor in China seit dem Jahr 2021. Bei 75 Deals habe er sich dort seitdem beteiligt, 28 Transaktionen sogar als Hauptinvestor angeführt.

VC-Fluss nach China trocknet aus

Ein Investment, das GGV zuletzt auf die Füße gefallen war, liegt aber noch länger zurück. 2019 hatte der Sequoia-Konkurrent zusammen mit dem Staatsfonds von Abu Dhabi an einer Finanzierungsrunde für das chinesische Gesichtserkennungs-Start-up Megvii teilgenommen. Wie schon DJI und Deepglint stand das Unternehmen, dessen Software Gesichter auch nach Ethnie unterscheiden kann, vor dem Vorwurf, Menschenrechtsverletzungen gegen die Minderheit der Uiguren zu unterstützen.

Von einem US-Kongressausschuss war GGV zu diesem Investment im Juli befragt worden. Weitere Briefe, in denen Details zu bestimmten Investitionen in China erfragt wurden, gingen an GSR Ventures, Walden International und Qualcomm Ventures.

Beobachter rechnen nun damit, dass sich US-Wagniskapitalinvestoren in Zukunft noch intensiver auf ihren Heimatmarkt konzentrieren und der Venture-Capital-Fluss in Richtung China dadurch noch stärker abebben könnte, als ohnehin schon. Laut dem Datenanbieter Pitchbook waren US-Investoren im ersten Halbjahr bei nur noch 3,2% aller Deals in der Region Greater China (China, Taiwan und Macau) beteiligt. Ein Jahr zuvor waren es noch 4,6%. Zu den wenigen größeren Deals zählt etwa der 400 Mill. Dollar schwere Anteilserwerb der US-Private-Equity-Firma Bain Capital am Bioraffinerie-Start-up Ecoceres aus Hongkong.

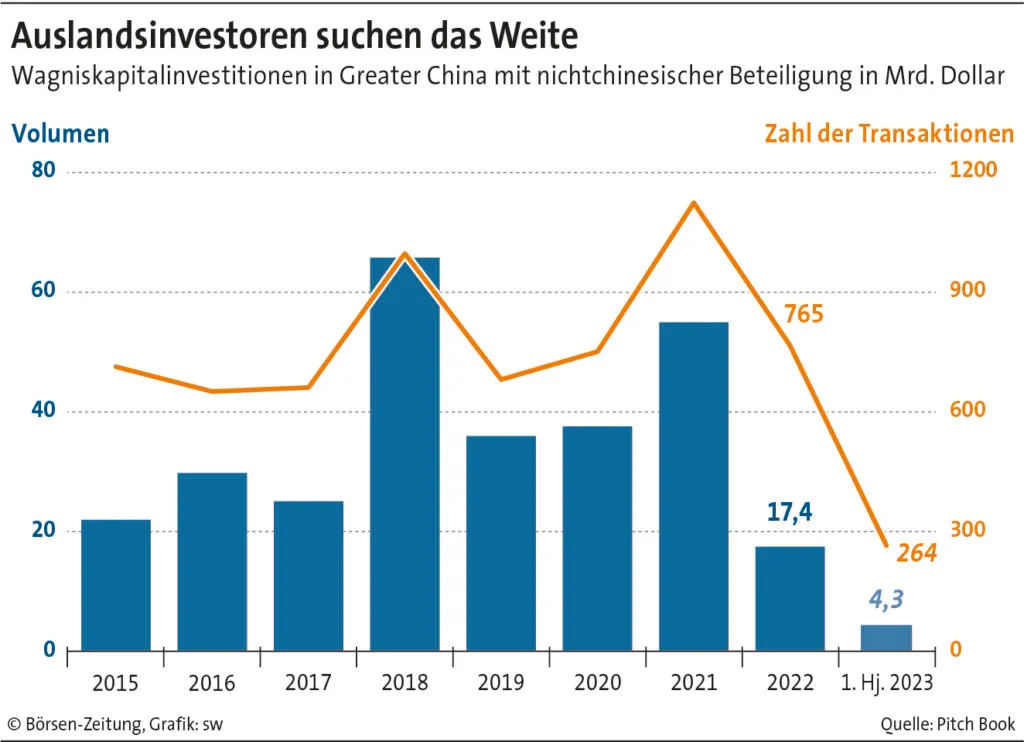

Auch andere Geldgeber aus dem Ausland haben sich zuletzt aus der Region Greater China zurückgezogen. Gerade mal 264 Deals wurden dort im ersten Halbjahr mit ausländischer Investorenbeteiligung abgeschlossen. Laut Pitchbook war die Anzahl so gering wie noch nie seit Beginn der Datenerhebung.

Womöglich hatte Chinas Ministerpräsident Li Qiang auch deshalb Ende Juni auf einem Event des Weltwirtschaftsforums im ostchinesischen Tianjin zu mehr internationaler Zusammenarbeit aufgerufen und westliche Bestrebungen zur Beschränkung des Handels mit China kritisiert. Die Unternehmen seien immer noch am besten in der Lage, Risiken einzuschätzen, weswegen sie "ihre eigenen Schlüsse ziehen und ihre eigenen Entscheidungen treffen" sollten, so der Ministerpräsident. Auf der Venture-Capital-Seite haben Sequoia und GGV das nun getan.