Rheinmetall setzt 2024 zum Umsatzsprung an

Rheinmetall setzt 2024 zum Umsatzsprung an

Rüstungskonzern will 10 Mrd. Euro erreichen – Umfangreicher Kapazitätsausbau läuft – Konzernchef Papperger plant, in den USA zu akquirieren

ak Düsseldorf

Mit einem gewaltigen Auftragsbestand von 38,3 Mrd. Euro im Rücken setzt der Rüstungskonzern Rheinmetall im laufenden Jahr zum Umsatzsprung an. Der Waffen- und Militärfahrzeugproduzent peilt ein Niveau von rund 10 Mrd. Euro an. Damit würde sich das durch die zahlreichen Kriege getriebene Wachstumstempo aus dem Vorjahr mehr als verdoppeln. Die Profitabilität soll sich dabei deutlich verbessern. Nach 12,8% im vergangenen Turnus will der Vorstand für 2024 die operative Marge auf 14 bis 15% steigern und damit das mittelfristige Renditeziel im besten Fall schon erreichen.

Konzernchef Armin Papperger kündigte bei der Bilanzvorlage an, dass sich die Auftragsbücher im laufenden Jahr wohl noch deutlich stärker füllen dürften als 2023, als sich der Ordereingang auf knapp 20 Mrd. Euro verdoppelt hatte. „2024 erwarten wir einen noch weitaus höheren Wert, der bis zu 35 Mrd. Euro gehen kann“, sagte der Firmenlenker.

Artilleriegeschosse gefragt

Treiber des Wachstums ist laut Papperger die aufgrund des Ukraine-Kriegs explodierende Nachfrage nach Artilleriemunition. Rheinmetall expandiert hier stark. Werke weltweit und stark auch in Osteuropa werden ausgebaut oder entstehen neu. So hatte Rheinmetall vor dem Krieg eine Kapazität von 70.000 Geschossen, mittlerweile hat sie sich – auch M&A-bedingt – auf 700.000 verzehnfacht. Mittelfristig peilt der Konzern 1,1 Millionen Stück an.

Die Aktionäre des Dax-Konzerns, dessen Marktwert sich seit dem Angriff Russlands auf die Ukraine fast vervierfacht hat, sollen für 2023 eine Dividende von 5,70 Euro erhalten, was im Jahresvergleich einem Plus von einem Drittel entspricht. Mit der gleichen Rate legte im vergangenen Jahr das Ergebnis je Aktie auf 14,65 Euro zu. Am Donnerstag erreichte die Rheinmetall-Aktie nach der Vorlage von Geschäftsbericht und Ausblick ein neues Allzeithoch von über 440 Euro.

Nur wenig trübt die sonst makellose Bilanz des Konzerns: Das Umsatzziel für das vergangene Jahr von 7,4 bis 7,6 Mrd. Euro konnte mit knapp 7,2 Mrd. Euro nicht ganz erreicht werden. Papperger begründete das damit, dass 420 Mill. Euro in das Jahr 2024 hinein verschoben worden seien. Unter anderem habe es leichte Verzögerungen bei der Abnahme von Kunden gegeben.

Cyberattacke deutlich gespürt

Der Cyberangriff auf das Automotive-Geschäft im Frühjahr 2023 hatte spürbare Auswirkungen auf die Erlöse. Das Umsatzniveau des Vorjahres konnte mit 737 Mill. Euro nur knapp gehalten werden. Der Bereich, der Gleitlager und Strukturbauteile liefert und das weltweite Aftermarket-Geschäft betreibt, war im zweiten Quartal von einer IT-Attacke betroffen gewesen, die mehrere Standorte signifikant beeinträchtigt hatte.

Hohe Margen bei Munition

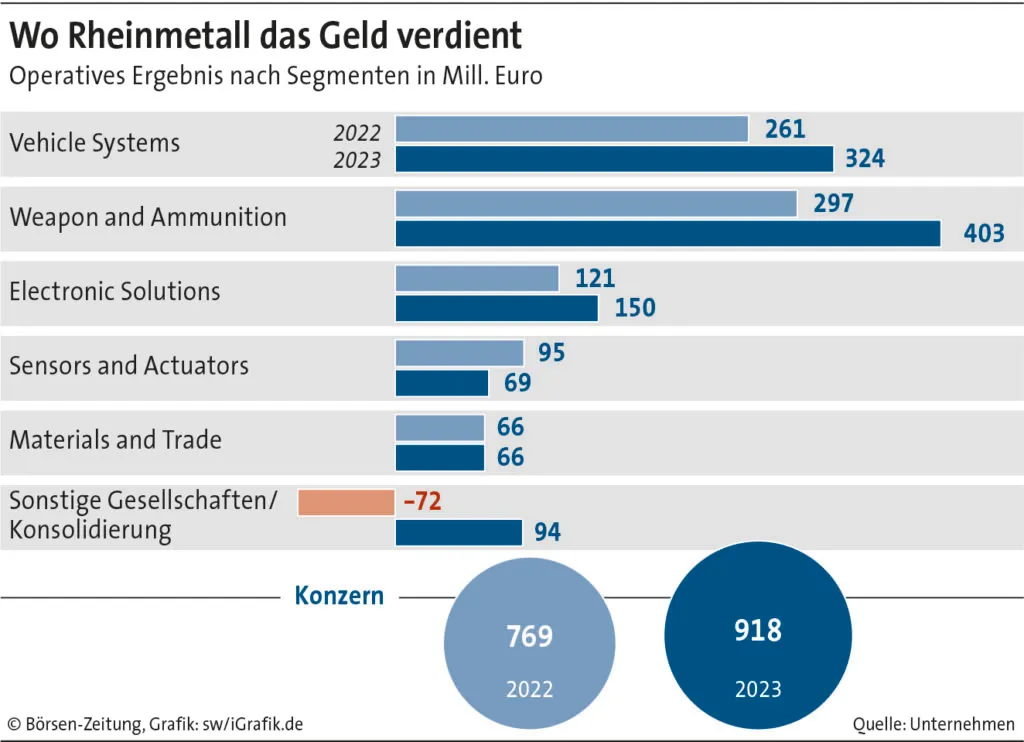

Den größten Umsatzzuwachs dagegen erzielte Rheinmetall mit Waffensystemen und Munition. Die Sparte legte um 29% auf knapp 1,8 Mrd. Euro zu. Sie erreichte mit 23% auch die mit Abstand höchste operative Marge im Konzern. Bei Weapon and Ammunition erwartet der Vorstand 2024 einen weiteren deutlichen Anstieg der Profitabilität auf 25 bis 26%, was die Grundlage für das ambitionierte Margenziel für das laufende Jahr bildet. In den anderen Bereichen sollen die Renditen eher stagnieren bis leicht zulegen.

Die Nettoverschuldung des Konzerns hat sich auf knapp 1,1 Mrd. Euro mehr als verdoppelt. Grund war vor allem der im Sommer abgeschlossene Kauf des spanischen Munitionsproduzenten Expal für 1,2 Mrd. Euro. Der Verschuldungsgrad bleibt aber mit 0,88 (Nettoschulden im Verhältnis zum Ebitda) auf einem überschaubaren Level. Größere Refinanzierungen stehen erst 2028 an. Die Eigenkapitalquote fiel auf 31%.

Hoffnung auf großen US-Auftrag

„Wir haben eine Menge Feuerkraft“, sagte Papperger, der sich an weiteren Akquisitionen interessiert zeigte. „Wir sind dabei, rund 100 Firmen zu scannen.“ Im Bereich Fahrzeugtechnik wolle der Konzern sich verstärken, und auch in den USA schaut sich Rheinmetall um. Hier hoffen die Deutschen auf einen Multimilliardenauftrag der US-Regierung für den Nachfolger des Bradley-Schützenpanzers. Rheinmetall hat es zusammen mit Wettbewerber General Dynamics in die Endauswahl geschafft, mit 800 Mill. Dollar hat die US-Regierung bereits die Entwicklung eines Prototyps finanziert. Die Entscheidung soll Ende 2026 fallen.

In den Vorstandsgehältern spiegeln sich die Zuwächse des vergangenen Jahres nicht wider. Die Zielvergütung für Konzernchef Armin Papperger inklusive der Langfristkomponenten und Versorgungsbeiträge stagnierte bei 5,2 Mill. Euro, bei Personalvorstand Peter Sebastian Krause gingen die Bezüge sogar leicht zurück.

| Rheinmetall in Zahlen | ||

| nach IFRS in Mill. Euro | 2023 | 2022 |

| Umsatz | 7.176 | 6.410 |

| davon Auslandsanteil (%) | 76,0 | 70,5 |

| Operatives Ergebnis | 918 | 769 |

| Operative Marge (%) | 12,8 | 12,0 |

| Ergebnis nach Steuern | 586 | 540 |

| Ergebnis je Aktie* (Euro) | 14,65 | 10,96 |

| Dividende (Euro) | 5,70 | 4,30 |

| Roce (%) | 19,9 | 21,4 |

| Operativer Free Cashflow | 344 | -175 |

| Nettofinanzschulden | 1.063 | 426 |

| *Unverwässertes Ergebnis aus fortgeführten Aktivitäten vor Kaufpreisallokation | ||

Die Aufträge für Rheinmetall strömen nur so herein. Besonders gefragt ist Munition. Der Rüstungskonzern könnte seine mittelfristigen Renditeziele 2024 schon fast erreichen. Die Aktie des Dax-Mitglieds erklimmt ein neues Allzeithoch.