Soft Landing nicht aufs Spiel setzen

Soft Landing nicht aufs Spiel setzen

EZB-Zinskompass der Deka spricht für Beginn vorsichtiger Zinssenkungen ab Juni – Inflation steuert auf Zielwert zu

An diesem Donnerstag dürfte die Zeit für die Zinswende in der Eurozone noch nicht gekommen sein. Im Juni sollte die Europäische Zentralbank (EZB) dann aber die Zinsen senken, um nicht eine schwere Rezession zu riskieren. Auch der Deka-Zinskompass spricht für eine baldige Lockerung der Geldpolitik.

mpi Frankfurt

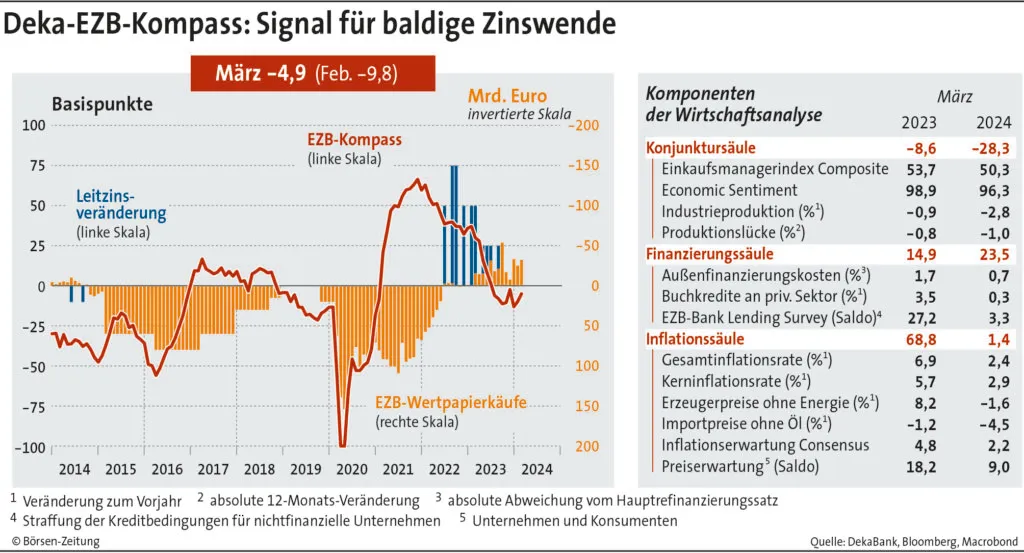

Trotz Stimmen aus dem EZB-Rat für eine Lockerung der Geldpolitik ab April dürfte die Europäische Zentralbank (EZB) die Zinswende am Donnerstag ein weiteres Mal aufschieben, aber eine Zinssenkung für Juni avisieren. Ein solches Vorgehen stünde auch im Einklang mit dem Zinskompass der DekaBank, den die Börsen-Zeitung exklusiv vor jeder Zinssitzung der Notenbank veröffentlicht.

Im März lag der Kompass bereits den achten Monat in Folge im negativen Bereich. „Mit −4,9 Punkten aber erneut nicht weit genug, um ein eindeutiges Signal für eine bevorstehende Lockerung der Geldpolitik zu geben“, sagt Kristian Tödtmann, Leiter des Bereichs Geldpolitik und Kapitalmärkte bei der DekaBank. Damit spricht der Kompass gegen die Notwendigkeit einer Zinssenkung bereits im April. Im Juni sollte die EZB dann aber laut Tödtmann die allseits erwartete Zinswende umsetzen, ansonsten riskiere sie, das Szenario eines Soft Landing zu gefährden.

Unter Soft Landing verstehen Ökonomen in diesem Kontext einen Rückgang der Inflation bei gleichzeitig nur moderatem Wirtschaftsabschwung – also ohne schwere Rezession. In der Vergangenheit wurden Zinssenkungen meistens durch starke Konjunktureinbrüche, Finanzkrisen oder eine sehr niedrige Inflation ausgelöst.

Besserung im zweiten Halbjahr

Die Konjunktur in der Eurozone wurde durch die restriktive Geldpolitik wie von der Notenbank gewünscht ausgebremst. Dies senkte den Inflationsdruck, da die Nachfrage nach Gütern und Dienstleistungen geringer wurde. Eine schwere Rezession hat es durch die zehn Zinserhöhungen der EZB zwischen Juli 2022 und September 2023 jedoch nicht gegeben. Die Wirtschaft der Eurozone konnte im vierten Quartal 2023 gegenüber dem Vorjahreszeitraum zumindest hauchzart um 0,1% wachsen.

Für Deutschland, die größte Volkswirtschaft der Währungsgemeinschaft, sieht die Lage zwar etwas düsterer aus. Mit einem Schrumpfen der Wirtschaft um 0,3% konnte Deutschland im vergangenen Jahr allerdings ebenfalls eine schwere Rezession vermeiden. Auch für das laufende Jahr erwarten Ökonomen trotz der schleppenden konjunkturellen Entwicklung keine schwere Rezession.

Die EZB prognostiziert derzeit für die Eurozone 2024 ein Wirtschaftswachstum von 0,6%. Die Vorhersage basiert auf der Annahme, dass sich die Wirtschaft ab dem zweiten Halbjahr merklich erholt. Alle Hoffnungen ruhen dabei auf dem privaten Konsum, der nach realen Lohnzuwächsen in der Eurozone und einer nachlassenden Inflation anziehen könnte.

Bessere Stimmung

Auch die Konjunktursäule des EZB-Zinskompasses der Deka signalisiert eine wirtschaftliche Erholung. Diese legte im März deutlich um 9,3 Punkte auf −28,3 Zähler zu, da sich Stimmungsindikatoren wie Einkaufsmanagerindizes aufhellten. Die Konjunktursäule deute „mit ihrem nach wie vor negativen Wert aber ein bestenfalls unterdurchschnittliches Wachstum an“, sagt Tödtmann.

Wichtig für eine mögliche wirtschaftliche Erholung im zweiten Halbjahr dürfte sein, dass die Geldpolitik demnächst weniger restriktiv ist. Ansonsten könnte das vorteilhafte Szenario des Soft Landing in der Eurozone in Gefahr geraten. „Dies spricht für den Beginn vorsichtiger Leitzinssenkungen in den kommenden Monaten, selbst wenn sich der EZB-Kompass weiterhin nur knapp unter der Nulllinie bewegen sollte“, meint Tödtmann. „Grundsätzlich bleibt aber die Geschwindigkeit des Disinflationsprozesses der entscheidende Taktgeber für zukünftige Leitzinssenkungen.“

Zuletzt hatte die EZB eine Reihe ermutigender Signale erhalten, dass die Inflation bis spätestens 2025 auf den Zielwert der Notenbank fallen sollte. So geht die EZB nicht davon aus, dass sich das Lohnwachstum verstärkt. Zudem erwartet sie, dass die Unternehmen die höheren Arbeitskosten nicht großflächig an die Kunden in Form von Preiserhöhungen weitergeben werden. Die Entwicklung der Inflationssäule des Zinskompasses der DekaBank ist ebenfalls im Einklang mit dem 2-Prozent-Ziel der EZB.

Kreditnachfrage sinkt deutlich

Kurz vor dem Zinsentscheid am Donnerstag hat die EZB am Dienstag zudem neue Daten zur Kreditvergabe und -nachfrage erhalten. Die Nachfrage nach Firmenkrediten ist laut dem Bank Lending Survey (BLS) der Notenbank deutlich zurückgegangen. Die befragten Banken hatten hingegen bei der vorherigen Ausgabe des BLS Anfang des Jahres eine Stabilisierung der Nachfrage prognostiziert.

Die Nachfrage nach Verbraucherkrediten war dem BLS zufolge zum Jahresauftakt stabil. Für das laufende Quartal erwarten die befragten Banken einen weiteren Rückgang bei den Unternehmensdarlehen und eine anziehende Nachfrage nach Verbraucherkrediten. Die internen Kreditstandards haben die Banken nach eigener Aussage im vergangenen Quartal abermals verschärft, sowohl für Unternehmen als auch für Privatpersonen. Dies deckt sich mit einer anderen Umfrage bei Firmen der Eurozone.

Die Ergebnisse des BLS deuten an, dass die Geldpolitik weiter restriktiv auf die Kreditvergabe wirkt. „Für die EZB bedeutet dies, dass eine Lockerung der Zinssätze für die Erholung der Investitionen in der zweiten Jahreshälfte relevant sein wird“, sagt Bert Colijn, Ökonom bei der ING. Die straffe Geldpolitik der EZB steht bei manchen Ökonomen in der Kritik, weil sie dringend benötigte Investitionen abwürge.

Schwenk der EZB

Dass die Finanzierungssäule des Zinskompasses dennoch deutlich positiv ist, erklärt Tödtmann mit den günstigen Außenfinanzierungskosten der Unternehmen, „die dank freundlicher Aktien- und Unternehmensanleihemärkte seit Herbst letzten Jahres erheblich zurückgegangen und gemessen am Hauptrefinanzierungssatz sogar außergewöhnlich niedrig sind“.

Vor der Zinssitzung am Donnerstag erwartet Tödtmann weitere Signale für eine Zinssenkung im Juni. Zudem kann er sich eine Justierung der Richtlinien vorstellen, anhand derer die Notenbank ihre Geldpolitik steuert. Neben dem mittelfristigen Inflationsausblick führt die EZB dabei die zugrundeliegende Inflation und die geldpolitische Transmission an. Diese beiden Faktoren hatte die Notenbank ergänzt, als die Unsicherheit über die Inflationsentwicklung besonders hoch war.

Inzwischen ist die Unsicherheit gesunken, wie unter anderem EZB-Präsidentin Christine Lagarde bemerkte. „Mit einer inzwischen wieder geringeren Unsicherheit ist es daher naheliegend, den Fokus wieder stärker auf den Inflationsausblick zu legen“, meint Tödtmann. „Dies würde die EZB in die Lage versetzen, bei der weiteren Lockerung ihrer Geldpolitik durch die möglicherweise volatilen Inflationsdaten einzelner Monate hindurchzublicken.“