BHP zeigt Interesse an Anglo American

Bergbau-Megadeal bahnt sich an

BHP bietet 31 Mrd. Pfund für den kleineren Rivalen Anglo American – Übernahme im Aktientausch, Ausgliederung von Amplats und Kumba Vorbedingung

hip London

BHP hat Interesse an Anglo American angemeldet. Damit bahnt sich ein Megadeal in der Rohstoffbranche an, der weitere Transaktionen nach sich ziehen könnte. Das britisch-südafrikanische Unternehmen bot ein leichtes Ziel, nachdem der Aktienkurs im vergangenen Jahr um zwei Fünftel zurückgegangen war.

Der Bergbaukonzern BHP Group hat 31,1 Mrd. Pfund für den kleineren Rivalen Anglo American abgegeben, dem der weltgrößte Diamantenproduzent De Beers gehört. Wie die FTSE-100-Gesellschaft mitteilt, ist die vorgeschlagene Übernahme im Aktientausch mit weitreichenden Bedingungen verknüpft. Vor Bekanntwerden des Kaufinteresses wurde sie an der Börse mit 29 Mrd. Pfund bewertet. BHP brachte dagegen 120 Mrd. Pfund auf die Waage.

Kupferminen im Fokus

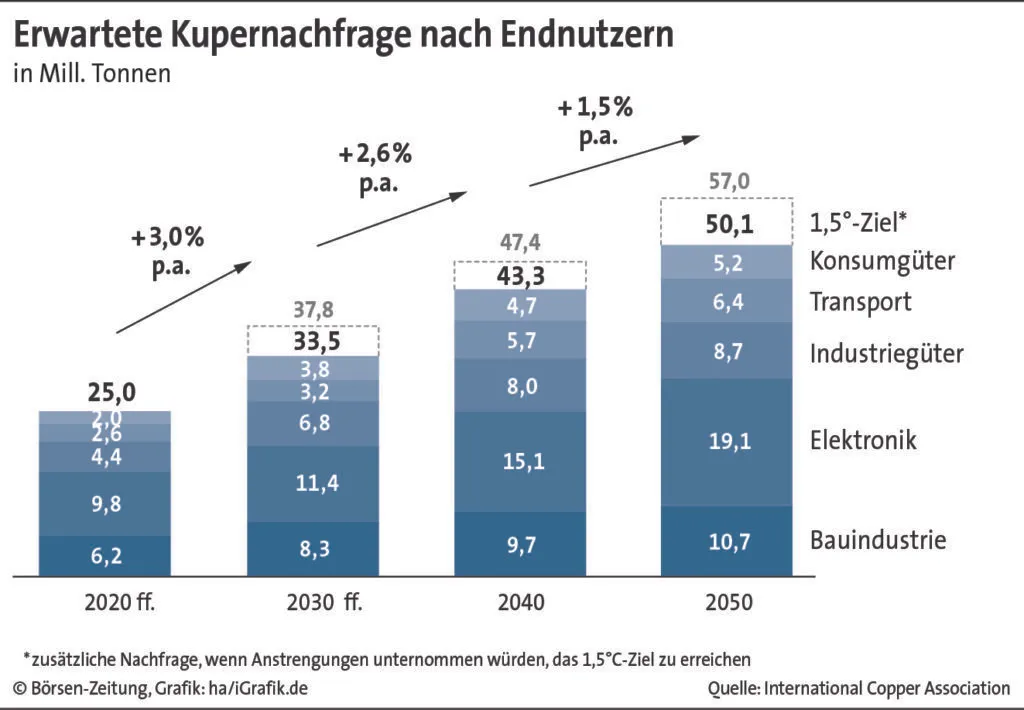

Für BHP dürften vor allem Anglo Americans Kupferminen in Südamerika interessant sein. Zu den wichtigsten

Assets gehören Los Bronces und Collahuasi in Chile. Allgemein wird für den weiteren Verlauf der Energiewende mit einem kräftigen Anstieg der Nachfrage nach dem Industriemetall gerechnet, das sich in Gestalt von Draht und Kabeln in Autos ebenso findet wie in Unterhaltungselektronik.

Zudem bietet Anglo American BHP die Möglichkeit, sich im Düngemittelgeschäft zu verstärken. Denn sie erwarb die britische Sirius Minerals, die ein Kalivorkommen in North Yorkshire erschließen will.

Hintergrund zum Kupferpreis: Knappheit sorgt für enormen Anstieg

Das Übernahmeangebot von BHP für Anglo American steht vor dem Hintergrund einer enormen Rally des Kupferpreises. Seit Mitte Februar hat sich das Metall um 22% verteuert; erst am Montag war in London mit 9.988 Dollar der höchste Stand seit zwei Jahren erreicht worden. Dahinter stehen ein knappes Angebot, weil sich viele neue Minenprojekte unter anderem aus Umweltschutzgründen verzögern, aber auch neue amerikanische Sanktionen gegen russische Metallexporte. Die Analysten von Goldman Sachs gehen für 2024 von einem hohen Defizit auf dem Kupfermarkt aus. Sie rechnen mit einem Preisanstieg bis auf 12.000 Dollar.

Kostenziele rücken in den Hintergrund

„BHP will Heu machen, solange die Sonne scheint“, sagte die Analystin Sophie Lund-Yates von Hargreaves Lansdown mit Bezug auf den hohen Goldpreis. Denn das australische Unternehmen ist auch ein großer Goldproduzent. „Aber ein Deal dieser Größenordnung trägt wenig dazu bei, den Glauben der Anleger zu stärken, dass Kostenzielen Priorität gegeben wird.“ BHP-Chairman Ken MacKenzie bremst zum Ende seiner neunjährigen Amtszeit nicht, wenn es um Zukäufe geht. Vor einem Jahr hatte BHP die australische Oz Minerals für 6,4 Mrd. Dollar übernommen.

Platin und Eisenerz nicht erwünscht

Anglo American müsse zuerst ihr Platin- und Eisenerzgeschäft, Amplats und Kumba Iron Ore, ausgliedern und den derzeitigen Aktionären ins Depot legen, fordert BHP. Der Board prüfe die unverbindliche Offerte der Nummer 1 unter den Minenbetreibern mit seinen Beratern, heißt es in der Pflichtveröffentlichung des Übernahmeziels. Der Konzern lässt sich von der US-Boutique Centerview Partners, Goldman Sachs, Morgan Stanley und der Kanzlei Linklaters zur Hand gehen.

Opportunistisches Angebot

BHP nutzt die jüngste Kursschwäche von Anglo American für ein opportunistisches Angebot. Das britisch-südafrikanische Unternehmen kündigte im Februar an, seine Assets einer gründlichen Überprüfung zu unterziehen. Der den Aktionären zuzurechnende Gewinn war 2023 von 4,5 Mrd. auf 283 Mill. Dollar geschrumpft. Zudem nahm es eine Abschreibung von 1,6 Mrd. Dollar auf De Beers vor. Auf das Nickelvorkommen Barro Alto wurde eine Wertberichtigung von 500 Mill. Dollar vorgenommen.

„Leichte Beute“

Nachdem der Aktienkurs im vergangenen Jahr um rund zwei Fünftel sank, sei das Unternehmen zur „leichten Beute“ geworden, wird der Analyst Dan Coatsworth von AJ Bell von CNBC zitiert. Die Branche „kehrt zu ihren alten Gewohnheiten zurück und verfolgt Mega-Merger“.

BHP offeriert den Aktionären von Anglo American 0,7097 BHP-Aktien je Anteilschein, wie es in einer Pflichtveröffentlichung heißt. Zudem erhielten sie proportional zu ihrer Beteiligung Aktien an Amplats und Kumba. Das entspreche einem Gesamtwert von 25,08 Pfund je Aktie. BHP wird von Barclays und UBS beraten. Nach britischem Recht muss BHP spätestens am 22. Mai ein verbindliches Angebot abgeben oder sich zurückziehen.

Spitze des Eisbergs

Das Angebot habe in der City of London erneut Sorgen geweckt, dass es sich nur um die Spitze des Eisbergs handeln könnte und weitere Großkonzerne die Londoner Börse verlassen, wenn der Deal durchgeht, sagte Susannah Streeter, Head of Money & Markets bei Hargreaves Lansdown. BHP hatte ihre duale Struktur 2022 aufgegeben und die Hauptnotiz nach Australien verlegt. Der FTSE 100 verlor damit eines seiner Schwergewichte.